Ezentis

- MrH

- Mensajes: 96

- Registrado: 24 Feb 2019 23:09

- Agradecido: 9 veces

- Agradecimiento recibido: 68 veces

Independientemente de la capitalización de la empresa, y sin hacer un juicio del valor que deberÃa tener, decir que cada vez se me hace más vergonzoso la presentación que hacen de los resultados. La sensación es que quieren poner la moto mucho más bonita de lo que es, y eso me hace desconfiar. Aún no ha salido la AuditorÃa (no se a que esperan) por lo que es pronto para sacar algunas conclusiones, pero cosas que estarÃa bien tener en cuenta:

1) Habláis de un EBITDA de 30M, que es lo que os ponen. 27M vienen del ajuste contable por variación de existencias. Asà que haced cálculos de cuanto dinero real ha entrado en caja vÃa EBITDA.

2) El fondo de maniobra ha empeorado en 30M. Se han reducido bastante los deudores, pero nada los acreedores. De ahà que digan que el flujo operativo de la empresa ha sido del 80% del EBITDA.

3) Ezentis ha anunciado 14,7M de pérdidas, pero deberÃan ser más del doble. Se han activado 17,8M por impuestos diferidos. Pero sin tocar los del balance, han incorporado impuestos no reconocidos. Asà que todo beneficio neto. Si os miráis las primeras páginas del informe, hablan continuamente de las pérdidas no recurrentes justificando los malos resultados, pero en ningún momento mencionan los ingresos. Cuando estos son superiores.

Todo esto lo comento porque cada vez que me leo los informes de Ezentis siento que me están tratando de tonto. Y eso es lo peor que puede hacer una empresa, vaya bien o mal.

1) Habláis de un EBITDA de 30M, que es lo que os ponen. 27M vienen del ajuste contable por variación de existencias. Asà que haced cálculos de cuanto dinero real ha entrado en caja vÃa EBITDA.

2) El fondo de maniobra ha empeorado en 30M. Se han reducido bastante los deudores, pero nada los acreedores. De ahà que digan que el flujo operativo de la empresa ha sido del 80% del EBITDA.

3) Ezentis ha anunciado 14,7M de pérdidas, pero deberÃan ser más del doble. Se han activado 17,8M por impuestos diferidos. Pero sin tocar los del balance, han incorporado impuestos no reconocidos. Asà que todo beneficio neto. Si os miráis las primeras páginas del informe, hablan continuamente de las pérdidas no recurrentes justificando los malos resultados, pero en ningún momento mencionan los ingresos. Cuando estos son superiores.

Todo esto lo comento porque cada vez que me leo los informes de Ezentis siento que me están tratando de tonto. Y eso es lo peor que puede hacer una empresa, vaya bien o mal.

Entrada el viernes cerca del cierre de mano fuerte poniendo freno a la caida y dejando 250.000 a la compra en subasta que no quiso al final forzar al limite de rango. Esta accion tiene la cotizacion mas artificiosa y manipulada de todo el chicharromix, el 80% de las ordenes puestas y cruzadas son de una misma mano ( yo he visto quitarlas de golpe y os aseguro que si no fuese llevada de esta manera cotizaria en el fixing por falta de liquidez ). Dicho esto, la susceptibilidad que tiene a ser llevada al alza o a la baja es similar a la de una Audax o Bio, y nunca descarto que en cualquier momento, sobretodo ahora que tiene al pequeño amargado y despistado, entre Terminator y la lleve al cielo entre la incredulidad de todo el personal, algun dia llegara, o no, pero por si acaso.....

;)

Doble Noticia positiva del mayor accionista de Ezentis, Ericsson :

1. Https://www.europapress.es/economia/not ... 40734.html

2. Suiza enciende la primera red comercial del 5G en Europa

El operador de telecomunicaciones Swisscom ha encendido este miércoles 17 de abril la primera red comercial 5G de Europa, desarrollado junto al proveedor sueco de telecomunicaciones Ericsson, lo que permite la nueva tecnologÃa móvil esté ya disponible en 54 ciudades y comunidades en Suiza, incluyendo las principales áreas de población como Zurich, Berna, Ginebra, Basilea, Lausana y Lucerna.

Paticipaciones significativas Ezentis

TELEFONAKTIEBOLAGET L.M. ERICSSON 9,637 %19/06/2018

Ciudad y paÃs del domicilio social (si aplica)

KISTA / SUECIA

Ericcson perdio la batalla de los smartphones pero parece que ganara la del 5G. Recomendado ver su grafico.

1. Https://www.europapress.es/economia/not ... 40734.html

2. Suiza enciende la primera red comercial del 5G en Europa

El operador de telecomunicaciones Swisscom ha encendido este miércoles 17 de abril la primera red comercial 5G de Europa, desarrollado junto al proveedor sueco de telecomunicaciones Ericsson, lo que permite la nueva tecnologÃa móvil esté ya disponible en 54 ciudades y comunidades en Suiza, incluyendo las principales áreas de población como Zurich, Berna, Ginebra, Basilea, Lausana y Lucerna.

Paticipaciones significativas Ezentis

TELEFONAKTIEBOLAGET L.M. ERICSSON 9,637 %19/06/2018

Ciudad y paÃs del domicilio social (si aplica)

KISTA / SUECIA

Ericcson perdio la batalla de los smartphones pero parece que ganara la del 5G. Recomendado ver su grafico.

;)

- Jefazo81_

- Mensajes: 97

- Registrado: 25 Feb 2019 16:38

- Agradecido: 29 veces

- Agradecimiento recibido: 14 veces

Alguien los ha analizado? A ver si se pasa zark y nos da su opinión. Qué la tiene muy controlada.fhernan escribió: ↑30 Abr 2019 09:02Resultados

http://www.cnmv.es/Portal/verDoc.axd?t= ... 0dd227cf5}

- Zark

- Mensajes: 26

- Registrado: 25 Feb 2019 10:33

- Agradecido: 3 veces

- Agradecimiento recibido: 29 veces

Análisis Resultados 1r Trimestre 2019

- Se disparan los ingresos, con un crecimiento NETO del negocio del +50% con respecto al mismo trimestre de 2018. La mitad de ese diferencial es debido a la integración de EFF, que no consolidó en los balances hasta el Q3 18', si bien el resto es fruto de la buena marcha de los negocios en todas las regiones estratégicas. Argentina y las divisas, pero, se comen casi 20 millones en deterioros, dejando el crecimiento real en algo menos del +30%. Pese a ello, estaremos muy cerca de la barrera de los 500 millones € en ingresos para el conjunto de 2019, más viendo los volúmenes de contratación que ha habido durante los 4 primeros meses del año, que ya en el Q2 19' se verán reflejados con una cartera de proyectos superior a los 1.000 millones €.

Otro aspecto importante es el gradual incremento en la ponderación de la cartera de proyectos de renovación de contratos firmados años atrás. Tuvimos un ejemplo el pasado 8 de Abril, al anunciar la compañÃa la renovación de un contrato con la eléctrica Enosa en Perú, aunque el plato fuerte se dio el dÃa después, el 9 de Abril, al anunciar la renovación de otro contrato con Telefónica Brasil por importe de 117M €.

Para este año todavÃa hay, al menos, otro contrato pendiente de renovación, que previsiblemente se dará en el Q4 19':

https://www.efeempresas.com/noticia/eze ... -millones/

Esta última renovación supondrá, tomando las cifras del contrato, 40M € más en concepto de ingresos.

Y para finales de 2020 culmina otro contrato en Perú de importe notable (http://www.expansion.com/empresas/tecno ... b47b3.html), que previsiblemente será renovado también.

Lo importante de las renovaciones, más allá del aspecto reputacional para la compañÃa al obtener la confianza de sus adjudicadores de forma recurrente, es que no tienen gasto alguno en concepto de "puesta en marcha", generalmente a cargo de los contratistas, y por tanto los márgenes se disparan. El impacto de estas renovaciones se irá viendo a lo largo del año y los próximos ejercicios.

- El EBITDA en los negocios recurrentes se dispara un 82% con respecto al mismo trimestre de 2018. Con esas cifras en mano hablarÃamos de un anualizado aproximado de 40M € para 2019, pero hay que contar con dos variables más. En el lado negativo, nuevamente está Argentina, que supone un lastre del orden de 3M € trimestrales. Del positivo, pero, la aplicación de la nueva normativa NIIF 16 generará una plusvalÃa recurrente de entre 4 y 5M € trimestrales, con lo que el diferencial es positivo y si no hay sorpresas estaremos hablando de cerca de 50M € en el conjunto de 2019. Eso supone, con datos a dÃa de hoy, capitalizar x3.5 veces EBITDA a duras penas.

También es importante señalar que, con la adopción de la nueva normativa de arrendamientos, los márgenes se disparan y recuperamos niveles no vistos desde 2016 (máximos de la serie histórica), con un margen EBITDA superior al 10%. El EBIT todavÃa queda lejos de las cifras de 2016, si bien hay que recalcar que en este caso es por la incidencia directa del deterioro de las divisas en LatAm.

- Se empieza a notar en el balance el proceso de re-estructuración. Los gastos financieros asociados a la deuda se reducen en 1.3M €, y el resultado financiero pasa de -5M € en el Q1 18' a -3.5M € en este ejercicio (el diferencial hubiese sido de +2.1M € sin contar la aplicación de la NIIF 16). Asimismo, el CAPEX se consolida en niveles muy poco relevantes, inferiores al 0,4% s/ventas, habiendo llevado a cabo inversiones de calado en leasing de flota y maquinaria en la segunda mitad de 2018. Eso entra dentro de la horquilla del 1,5-2% s/ingresos que se habÃa marcado la compañÃa como objetivo a medio plazo.

La aplicación de la nueva normativa NIIF 16 en una compañÃa como Ezentis, pero, ha tenido repercusiones importantes que merecen ser tratadas.

- Argentina es y seguirá siendo un lastre; ahora es ya tarde para lamentarse, probablemente lo más sensato hubiese sido, como hizo Amper en su momento, vender la división pese a que eso implicase asumir pérdidas y evitar el mal mayor que se ha producido en 2018 fruto del descalabro del peso. Solo este Q1 19' ha supuesto una pérdida en ingresos de -12M €, que se han traducido en -3M € de EBITDA. La tendencia se mantendrá, calculo, como mÃnimo lo que resta de año. Si anualizamos cifras, hablamos de -50M € en ingresos y al menos -12M € en EBITDA.

Lo positivo es que, aunque tarde, se han tomado medidas de contención. El impacto por la hiper-inflación está ya recogido en las cuentas anuales de 2018, y el Peso, si bien en Abril ha vuelto a marcar máximos históricos respecto al $, se encuentra ya en una coyuntura en la que previsiblemente esté tocando fondo y procederá a estabilizarse mientras se aplican fuertes polÃticas fiscales para intentar enderezar la situación. Tengamos en cuenta que durante el Q1 18', el cambio USD/ARS osciló entre los 18,48 y los 20.44 pesos por $. En el Q1 19', lo ha hecho en una horquilla entre 36,53 y 43,96 pesos, lo que supone más de un 100% respecto al año anterior.

Afortunadamente, la ponderación del negocio en Argentina se ha reducido a la mÃnima expresión (3% sobre el total de Ingresos) y la actividad está congelada, con lo que el agravio está contenido.

- La otra cara de la moneda la marca Brasil, pero también Chile y Perú. El Real Brasileño también tuvo una enorme depreciación en 2018, y sin embargo el negocio en el paÃs carioca va como una moto (no hay más que ver las cuentas de Santander o Iberdrola) y ante el anuncio de no más subidas de tipos de interés por parte de la FED en EE.UU., seguramente veamos un gradual fortalecimiento del Real en los próximos trimestres, una vez aprobada la reforma de las pensiones que se está tramitando en el Parlamento de Brasilia. En este caso sà fue un acierto mantenerse, la demanda interna de servicios como los que ofrece Ezentis es descomunal y las perspectivas de crecimiento, muy importantes.

Si bien las coberturas sobre divisas no han anulado por completo el efecto adverso (en el Q1 19' ha habido deterioros sobre ingresos por valor de -6.8M €), sà que han permitido que todas las divisiones de LatAm (exceptuando Argentina) estén trabajando a toda máquina.

-------------------------------------------

Me parecen unas cuentas de transición, si bien hay que decir que de no ser por la reformulación financiera fruto de la NIIF 16 este Q1 19' ya hubiésemos visto Beneficios importantes. Creo que el grueso de aprovisionamientos están hechos a cargo de las cuentas de 2018, y que el impacto del Factoring a penas se ha dejado notar todavÃa en los futuros gastos financieros, que seguirán decreciendo.

También es importante recalcar que no ha habido uso alguno de Créditos Fiscales, tras unos trimestres en los que han sido la tónica para maquillar la cuenta de Pérdidas/Ganancias. Me parece toda una declaración de intenciones en pro de una nueva era marcada por la sostenibilidad y crecimiento regular.

Para terminar, aplaudo la mejora notable en la polÃtica de comunicación de la empresa. No solo han lanzado una aplicación para mantener informados a los accionistas con todos los comunicados relevantes, sino que han re-diseñado la página web para actualizarla y además han adaptado el calendario de publicación de resultados al de las empresas IBEX. De hecho, por vez primera, consta ya en su página web el calendario de resultados de los trimestres venideros, con lo que brindo por ese plus de transparencia.

En 1 mes JGA, también adelantada; ¿será que hay prisa? 8-)

Z.

Principales Magnitudes:Primeros signos relevantes de cambio en la proyección de la nueva Ezentis, una vez culminados tanto los procesos de re-estructuración interna y contención de gastos, como los relativos a la deuda financiera. No en vano, el impacto real es difuso fruto de la adopción de la nueva normativa de arrendamientos NIIF 16, que ha supuesto cambios importantes en varias magnitudes de la compañÃa.

- Se disparan los ingresos, con un crecimiento NETO del negocio del +50% con respecto al mismo trimestre de 2018. La mitad de ese diferencial es debido a la integración de EFF, que no consolidó en los balances hasta el Q3 18', si bien el resto es fruto de la buena marcha de los negocios en todas las regiones estratégicas. Argentina y las divisas, pero, se comen casi 20 millones en deterioros, dejando el crecimiento real en algo menos del +30%. Pese a ello, estaremos muy cerca de la barrera de los 500 millones € en ingresos para el conjunto de 2019, más viendo los volúmenes de contratación que ha habido durante los 4 primeros meses del año, que ya en el Q2 19' se verán reflejados con una cartera de proyectos superior a los 1.000 millones €.

Otro aspecto importante es el gradual incremento en la ponderación de la cartera de proyectos de renovación de contratos firmados años atrás. Tuvimos un ejemplo el pasado 8 de Abril, al anunciar la compañÃa la renovación de un contrato con la eléctrica Enosa en Perú, aunque el plato fuerte se dio el dÃa después, el 9 de Abril, al anunciar la renovación de otro contrato con Telefónica Brasil por importe de 117M €.

Para este año todavÃa hay, al menos, otro contrato pendiente de renovación, que previsiblemente se dará en el Q4 19':

https://www.efeempresas.com/noticia/eze ... -millones/

Esta última renovación supondrá, tomando las cifras del contrato, 40M € más en concepto de ingresos.

Y para finales de 2020 culmina otro contrato en Perú de importe notable (http://www.expansion.com/empresas/tecno ... b47b3.html), que previsiblemente será renovado también.

Lo importante de las renovaciones, más allá del aspecto reputacional para la compañÃa al obtener la confianza de sus adjudicadores de forma recurrente, es que no tienen gasto alguno en concepto de "puesta en marcha", generalmente a cargo de los contratistas, y por tanto los márgenes se disparan. El impacto de estas renovaciones se irá viendo a lo largo del año y los próximos ejercicios.

- El EBITDA en los negocios recurrentes se dispara un 82% con respecto al mismo trimestre de 2018. Con esas cifras en mano hablarÃamos de un anualizado aproximado de 40M € para 2019, pero hay que contar con dos variables más. En el lado negativo, nuevamente está Argentina, que supone un lastre del orden de 3M € trimestrales. Del positivo, pero, la aplicación de la nueva normativa NIIF 16 generará una plusvalÃa recurrente de entre 4 y 5M € trimestrales, con lo que el diferencial es positivo y si no hay sorpresas estaremos hablando de cerca de 50M € en el conjunto de 2019. Eso supone, con datos a dÃa de hoy, capitalizar x3.5 veces EBITDA a duras penas.

También es importante señalar que, con la adopción de la nueva normativa de arrendamientos, los márgenes se disparan y recuperamos niveles no vistos desde 2016 (máximos de la serie histórica), con un margen EBITDA superior al 10%. El EBIT todavÃa queda lejos de las cifras de 2016, si bien hay que recalcar que en este caso es por la incidencia directa del deterioro de las divisas en LatAm.

- Se empieza a notar en el balance el proceso de re-estructuración. Los gastos financieros asociados a la deuda se reducen en 1.3M €, y el resultado financiero pasa de -5M € en el Q1 18' a -3.5M € en este ejercicio (el diferencial hubiese sido de +2.1M € sin contar la aplicación de la NIIF 16). Asimismo, el CAPEX se consolida en niveles muy poco relevantes, inferiores al 0,4% s/ventas, habiendo llevado a cabo inversiones de calado en leasing de flota y maquinaria en la segunda mitad de 2018. Eso entra dentro de la horquilla del 1,5-2% s/ingresos que se habÃa marcado la compañÃa como objetivo a medio plazo.

La aplicación de la nueva normativa NIIF 16 en una compañÃa como Ezentis, pero, ha tenido repercusiones importantes que merecen ser tratadas.

Divisas e impacto cambiario:Pese a que en términos comparativos la deuda financiera neta se ha reducido en 1.1M € respecto al Q1 18', la reformulación de las cuentas teniendo en cuenta el impacto sobre los arrendamientos ha disparado el pasivo, y eso ha provocado que la deuda financiera neta se haya incrementado en 20M €, hasta situarse en los 128,6M €. Eso supone una ratio aproximada de 2,6 veces EBITDA, nada grave o fuera de baremos que podamos calificar de sostenibles, pero es un hecho que el deterioro ha sido importante.

Lo peor de todo esto es que este diferencial se ha tenido que contabilizar debido a la nueva normativa como Pasivo Corriente, esto es, como deudas a corto plazo que tiene la empresa. Por tanto, a los 30M € que debÃa abonar este 2019, la única cantidad relevante hasta 2023, se han sumado 14.6M € fruto de la reformulación de las cuentas, hasta sumar una deuda a corto plazo de 44M €. Ese es el motivo por el cual, si se mira el Fondo de Maniobra, este pasa de tener una posición holgadamente positiva, a una de -5.9M €, puesto que se ha tenido que recurrir a este de forma excepcional para afrontar el incremento del pasivo corriente.

Dicho esto, mi impresión sobre la reformulación de las cuentas es la siguiente: a corto plazo puede suponer un dolor de cabeza inesperado por el coste que implica en concepto de arrendamientos, pero a medio y largo plazo puede ser positivo dado que incrementa de forma notable el EBITDA (sin ir más lejos, solo este 2019 la normativa NIIF 16 generará entre 15 y 20M € extra en EBITDA). Sorprende, de hecho, que el Patrimonio Neto no se haya reducido, dado que una de las implicaciones que tiene el NIIF 16 es que "el valor de los activos normalmente se reducirá a mayor velocidad que el de los pasivos. Comparativamente con su tratamiento actual, implica reportar un menor patrimonio neto - Deloitte".

Lo que sà ha tenido una carga importante negativa son las "Amortizaciones NIIF 16", que han supuesto un deterioro de -3.9M € respecto al EBITDA. Llama la atención, puesto que sin estos deterioros que han tenido que ser aflorados por la nueva normativa financiera, el Beneficio Neto del Trimestre hubiese sido superior a los 4M €.

Entiendo que, si bien los deterioros de los activos tendrán que reportarlos trimestralmente a medida que vaya pasando el tiempo, su impacto será mucho menor en los trimestres venideros al haber tenido que hacer una actualización general de todos sus activos. Por tanto, el lastre en próximos resultados será mucho menor y, por tanto, el Beneficio mayor.

Por otro lado, no creo que la empresa tenga problemas en atender sus responsabilidades financieras con los acreedores puesto que sigue gozando de 25M € en caja y circulante continuo, pero habrá qué ver cómo resuelven el tema del fondo de maniobra en los próximos meses.

- Argentina es y seguirá siendo un lastre; ahora es ya tarde para lamentarse, probablemente lo más sensato hubiese sido, como hizo Amper en su momento, vender la división pese a que eso implicase asumir pérdidas y evitar el mal mayor que se ha producido en 2018 fruto del descalabro del peso. Solo este Q1 19' ha supuesto una pérdida en ingresos de -12M €, que se han traducido en -3M € de EBITDA. La tendencia se mantendrá, calculo, como mÃnimo lo que resta de año. Si anualizamos cifras, hablamos de -50M € en ingresos y al menos -12M € en EBITDA.

Lo positivo es que, aunque tarde, se han tomado medidas de contención. El impacto por la hiper-inflación está ya recogido en las cuentas anuales de 2018, y el Peso, si bien en Abril ha vuelto a marcar máximos históricos respecto al $, se encuentra ya en una coyuntura en la que previsiblemente esté tocando fondo y procederá a estabilizarse mientras se aplican fuertes polÃticas fiscales para intentar enderezar la situación. Tengamos en cuenta que durante el Q1 18', el cambio USD/ARS osciló entre los 18,48 y los 20.44 pesos por $. En el Q1 19', lo ha hecho en una horquilla entre 36,53 y 43,96 pesos, lo que supone más de un 100% respecto al año anterior.

Afortunadamente, la ponderación del negocio en Argentina se ha reducido a la mÃnima expresión (3% sobre el total de Ingresos) y la actividad está congelada, con lo que el agravio está contenido.

- La otra cara de la moneda la marca Brasil, pero también Chile y Perú. El Real Brasileño también tuvo una enorme depreciación en 2018, y sin embargo el negocio en el paÃs carioca va como una moto (no hay más que ver las cuentas de Santander o Iberdrola) y ante el anuncio de no más subidas de tipos de interés por parte de la FED en EE.UU., seguramente veamos un gradual fortalecimiento del Real en los próximos trimestres, una vez aprobada la reforma de las pensiones que se está tramitando en el Parlamento de Brasilia. En este caso sà fue un acierto mantenerse, la demanda interna de servicios como los que ofrece Ezentis es descomunal y las perspectivas de crecimiento, muy importantes.

Si bien las coberturas sobre divisas no han anulado por completo el efecto adverso (en el Q1 19' ha habido deterioros sobre ingresos por valor de -6.8M €), sà que han permitido que todas las divisiones de LatAm (exceptuando Argentina) estén trabajando a toda máquina.

-------------------------------------------

Me parecen unas cuentas de transición, si bien hay que decir que de no ser por la reformulación financiera fruto de la NIIF 16 este Q1 19' ya hubiésemos visto Beneficios importantes. Creo que el grueso de aprovisionamientos están hechos a cargo de las cuentas de 2018, y que el impacto del Factoring a penas se ha dejado notar todavÃa en los futuros gastos financieros, que seguirán decreciendo.

También es importante recalcar que no ha habido uso alguno de Créditos Fiscales, tras unos trimestres en los que han sido la tónica para maquillar la cuenta de Pérdidas/Ganancias. Me parece toda una declaración de intenciones en pro de una nueva era marcada por la sostenibilidad y crecimiento regular.

Para terminar, aplaudo la mejora notable en la polÃtica de comunicación de la empresa. No solo han lanzado una aplicación para mantener informados a los accionistas con todos los comunicados relevantes, sino que han re-diseñado la página web para actualizarla y además han adaptado el calendario de publicación de resultados al de las empresas IBEX. De hecho, por vez primera, consta ya en su página web el calendario de resultados de los trimestres venideros, con lo que brindo por ese plus de transparencia.

En 1 mes JGA, también adelantada; ¿será que hay prisa? 8-)

Z.

"To do is to be" - Nietzsche

"To be is to do" - Kant

"Do be do be do" - Sinatra

"To be is to do" - Kant

"Do be do be do" - Sinatra

- Rebekas

- Mensajes: 323

- Registrado: 24 Feb 2019 23:21

- Agradecido: 169 veces

- Agradecimiento recibido: 228 veces

Ha enseñado ya en este primer trimestre de 2019 que puede vender mas de 500 mm al año, tener ebitda de más de 50 y un neto de 20, 25 o incluso 30 mm.

Y capitaliza a dia de hoy 162 mm.

Me recuerda a la natra de finales 2017, que tb habia ya mostrado capacidad para conseguir,por cierto en ebitda y neto, números parecidos y tb andaba en bolsa a 0,50 o menos y con los visionarios habituales llevándola a 0.25 o 0.20.

Hoy a cerrado por debajo de 0,50. Ni idea de si en próximos dÃas , semanas puede caer aún más. Pero aquà dejo el post para la hemeroteca justiciera de dentro de un año, si no nos joden tb este chorco

Yo creo que en un año está por encima de 1,00.

Y capitaliza a dia de hoy 162 mm.

Me recuerda a la natra de finales 2017, que tb habia ya mostrado capacidad para conseguir,por cierto en ebitda y neto, números parecidos y tb andaba en bolsa a 0,50 o menos y con los visionarios habituales llevándola a 0.25 o 0.20.

Hoy a cerrado por debajo de 0,50. Ni idea de si en próximos dÃas , semanas puede caer aún más. Pero aquà dejo el post para la hemeroteca justiciera de dentro de un año, si no nos joden tb este chorco

Yo creo que en un año está por encima de 1,00.

- MrH

- Mensajes: 96

- Registrado: 24 Feb 2019 23:09

- Agradecido: 9 veces

- Agradecimiento recibido: 68 veces

Como visto que en el foro (y en el chat) todo el mundo ve a Ezentis infravalorada hablando como poco del euro, voy a hacer de mosca cojonera. Y aviso, soy suave porque llevo unas pocas.

Sigo pensando que falláis evaluando la calidad de esos 30M de EBITDA de 2018. Y eso conlleva minimizar algunos riesgos. Del EBITDA el 4% fue una entrada de caja, el 96% restante eran ajustes contables. Curioso también que con el cambio de auditor, se ha aprovechado para esconder aún más este tema, llegando a no separar en la auditorÃa los ingresos reales de los que vienen por variación de existencias.

Para los que tengan dudas contables, hay contratos en los que te pagan al finalizar la obra/instalación. Si llevas el 30% hecho, pues contabilizas el 30% del contrato como un ingreso, aunque no hayas visto un euro aún. Si después no te pagan o tienes cualquier incidencia, te jodes y deterioro al canto. Los que estáis invertidos en Duro Falguera os tendrÃa que sonar la pelÃcula.

Y por cierto, antes de aparcar el tema del EBITDA, dejar claro que de 30M nanai. En el PDF de Ezentis hay -16,1M de pérdidas que nos colaron por debajo como "resultados no recurrentes", pero que vienen de clientes incobrables (la pelÃcula?) y de reestructuración de personal. Eso es EBITDA extraordinario, pero EBITDA al fin de cuentas.

De ahà que haya que analizar bien la tesorerÃa de Ezentis, para entender cuanto margen de error hay y cuál es la capacidad de la empresa de generar cash (aunque sea vÃa deuda) para afrontar los pagos que vayan saliendo si un contrato se retrasa.

Y para hacerlo, tengo que decir que creo que EFF no es la joyita que parece. Y por la que no pagaron casi nada. Nos dijeron que costó 28,7M, pero eso también es contabilidad. Costó 14,7M y se pagó Ãntegramente en acciones. Si tú compras una sociedad sin actividad pero con 10M de cash en el banco, la sociedad vale 10M. Y eso es lo que tenÃa EFF. Entre cash y clientes a corto plazo, habÃa 15M en lÃquido. En la auditorÃa lo pone clarito, desembolso de 9,2M en metálico por compensación de circulante. Y por tanto, los 5,8M restantes es a modos prácticos una AK suscrita por Ericsson. Es decir, se ha comprado una empresa que factura 100M por 14,7M. Que cada uno saque sus conclusiones.

Volviendo a la tesorerÃa, entre el lÃquido de EFF y apretar a los acreedores, se han sacado cerca de 50M. Eso sÃ, el fondo de maniobra cada dÃa está peor y en el 1T2019 aplicando la NIFF16 ya sale negativo. A pesar de esos 50M, no fue suficiente para pagar intereses, refinanciación e mantenimiento recurrente, entre todo >70M, y se tuvo que aumentar deuda en más de 25M.

En pocas palabras, sin la operación de EFF en 2018 hubiera hecho falta una AK para seguir funcionando, igual que ya se hizo una en 2017 por la misma razón. La empresa lleva tiempo perdiendo mucho dinero y mintiendo al accionista. Lo de los informes de Ezentis es la cosa más manipulada que he visto en mucho tiempo.

Y sobre el futuro, EFF no aportará casi nada. Es una empresa con un margen bajÃsimo ya que gran parte de los trabajos se subcontratan. La Ezentis sudamericana es bastante más interesante, pero hay que aumentar mucho más el negocio ya que los intereses de la deuda siguen chupando todo lo que entra. De eso dependerá la supervivencia de la empresa.

Yo espero un calentón este año con la mejora de las divisas y el negocio en Sudamérica. También espero que se queden a las puertas de los 500M de facturación este año. Pero cuando esto llegue, tened claro quien empapela a quien.

Sigo pensando que falláis evaluando la calidad de esos 30M de EBITDA de 2018. Y eso conlleva minimizar algunos riesgos. Del EBITDA el 4% fue una entrada de caja, el 96% restante eran ajustes contables. Curioso también que con el cambio de auditor, se ha aprovechado para esconder aún más este tema, llegando a no separar en la auditorÃa los ingresos reales de los que vienen por variación de existencias.

Para los que tengan dudas contables, hay contratos en los que te pagan al finalizar la obra/instalación. Si llevas el 30% hecho, pues contabilizas el 30% del contrato como un ingreso, aunque no hayas visto un euro aún. Si después no te pagan o tienes cualquier incidencia, te jodes y deterioro al canto. Los que estáis invertidos en Duro Falguera os tendrÃa que sonar la pelÃcula.

Y por cierto, antes de aparcar el tema del EBITDA, dejar claro que de 30M nanai. En el PDF de Ezentis hay -16,1M de pérdidas que nos colaron por debajo como "resultados no recurrentes", pero que vienen de clientes incobrables (la pelÃcula?) y de reestructuración de personal. Eso es EBITDA extraordinario, pero EBITDA al fin de cuentas.

De ahà que haya que analizar bien la tesorerÃa de Ezentis, para entender cuanto margen de error hay y cuál es la capacidad de la empresa de generar cash (aunque sea vÃa deuda) para afrontar los pagos que vayan saliendo si un contrato se retrasa.

Y para hacerlo, tengo que decir que creo que EFF no es la joyita que parece. Y por la que no pagaron casi nada. Nos dijeron que costó 28,7M, pero eso también es contabilidad. Costó 14,7M y se pagó Ãntegramente en acciones. Si tú compras una sociedad sin actividad pero con 10M de cash en el banco, la sociedad vale 10M. Y eso es lo que tenÃa EFF. Entre cash y clientes a corto plazo, habÃa 15M en lÃquido. En la auditorÃa lo pone clarito, desembolso de 9,2M en metálico por compensación de circulante. Y por tanto, los 5,8M restantes es a modos prácticos una AK suscrita por Ericsson. Es decir, se ha comprado una empresa que factura 100M por 14,7M. Que cada uno saque sus conclusiones.

Volviendo a la tesorerÃa, entre el lÃquido de EFF y apretar a los acreedores, se han sacado cerca de 50M. Eso sÃ, el fondo de maniobra cada dÃa está peor y en el 1T2019 aplicando la NIFF16 ya sale negativo. A pesar de esos 50M, no fue suficiente para pagar intereses, refinanciación e mantenimiento recurrente, entre todo >70M, y se tuvo que aumentar deuda en más de 25M.

En pocas palabras, sin la operación de EFF en 2018 hubiera hecho falta una AK para seguir funcionando, igual que ya se hizo una en 2017 por la misma razón. La empresa lleva tiempo perdiendo mucho dinero y mintiendo al accionista. Lo de los informes de Ezentis es la cosa más manipulada que he visto en mucho tiempo.

Y sobre el futuro, EFF no aportará casi nada. Es una empresa con un margen bajÃsimo ya que gran parte de los trabajos se subcontratan. La Ezentis sudamericana es bastante más interesante, pero hay que aumentar mucho más el negocio ya que los intereses de la deuda siguen chupando todo lo que entra. De eso dependerá la supervivencia de la empresa.

Yo espero un calentón este año con la mejora de las divisas y el negocio en Sudamérica. También espero que se queden a las puertas de los 500M de facturación este año. Pero cuando esto llegue, tened claro quien empapela a quien.

- miska

- Mensajes: 16

- Registrado: 24 Feb 2019 23:06

- Agradecido: 8 veces

- Agradecimiento recibido: 13 veces

Ezentis juega con fuego

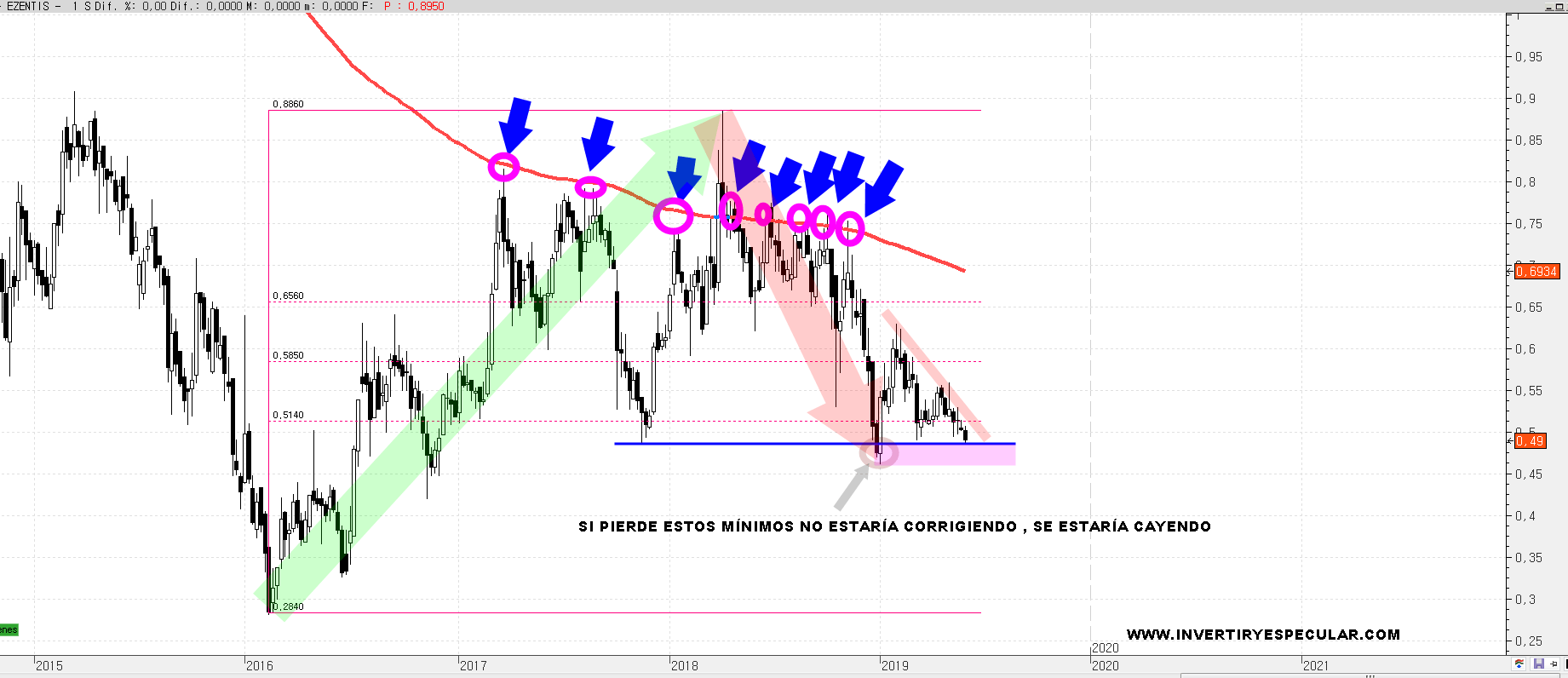

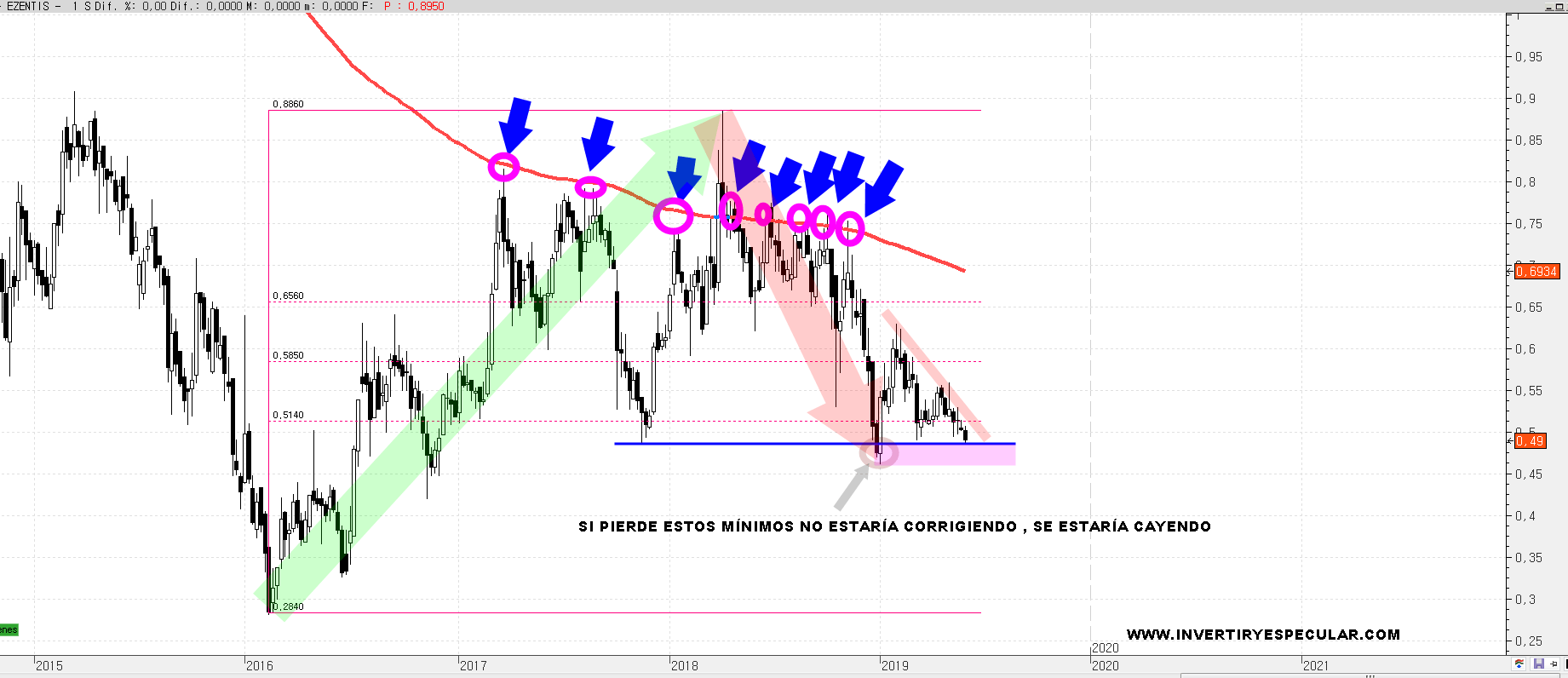

Ayer la acción volvió a mÃnimos de diciembre y eso es «peor que mercado» , y también los mÃnimos de 2017 si pierde aquellos mÃnimos ya serÃa corregir, serÃa caer cosa muy diferente que hay que diferenciar por obviamente no es lo mismo lo uno que lo otro aunque muchos analistas los mezclemos muchas veces por deformación profesional.

Vean lo importante que son las EMAs 200 semanales , a veces nos creemos que en diario los valores merecen toda la confianza para una cartera pero en semanal esa resistencia que se resiste valga «la rebuznancia» es por algo y en el caso de Ezentis fue por ella a la que no pudo superar.

Por lo tanto ahora se encuentra ya en mÃnimos interanuales y como la renta variable global entre en corrección más seria y gane profundidad mirad los pelos que tiene Ezentis para poderla capear. Como se complique la cosa de verdad igual hasta se marca una vuelta bajista allá los 0.35-0.30 euros para total desolación de sus inversores que muchos no entienden como estando tan expuesta a sudámerica y sudámerica ir tan bien financieramente este año Ezentis no lo impacta positivamente, pero claro supongo que será igual por el efecto divisa peso argentino, real brasileño han tenidos serias depreciación en el mercado de divisas. En fin que Ezentis está en ese grupo de valores muy especulados que si no sube por juana es por la hermana por lo que sirve para trading y poco más.

https://invertiryespecular.com/2019/05/ ... con-fuego/

Ayer la acción volvió a mÃnimos de diciembre y eso es «peor que mercado» , y también los mÃnimos de 2017 si pierde aquellos mÃnimos ya serÃa corregir, serÃa caer cosa muy diferente que hay que diferenciar por obviamente no es lo mismo lo uno que lo otro aunque muchos analistas los mezclemos muchas veces por deformación profesional.

Vean lo importante que son las EMAs 200 semanales , a veces nos creemos que en diario los valores merecen toda la confianza para una cartera pero en semanal esa resistencia que se resiste valga «la rebuznancia» es por algo y en el caso de Ezentis fue por ella a la que no pudo superar.

Por lo tanto ahora se encuentra ya en mÃnimos interanuales y como la renta variable global entre en corrección más seria y gane profundidad mirad los pelos que tiene Ezentis para poderla capear. Como se complique la cosa de verdad igual hasta se marca una vuelta bajista allá los 0.35-0.30 euros para total desolación de sus inversores que muchos no entienden como estando tan expuesta a sudámerica y sudámerica ir tan bien financieramente este año Ezentis no lo impacta positivamente, pero claro supongo que será igual por el efecto divisa peso argentino, real brasileño han tenidos serias depreciación en el mercado de divisas. En fin que Ezentis está en ese grupo de valores muy especulados que si no sube por juana es por la hermana por lo que sirve para trading y poco más.

https://invertiryespecular.com/2019/05/ ... con-fuego/

DÃas de borrasca, vÃspera de resplandores