Making-science

- Rebekas

- Mensajes: 320

- Registrado: 24 Feb 2019 23:21

- Agradecido: 165 veces

- Agradecimiento recibido: 224 veces

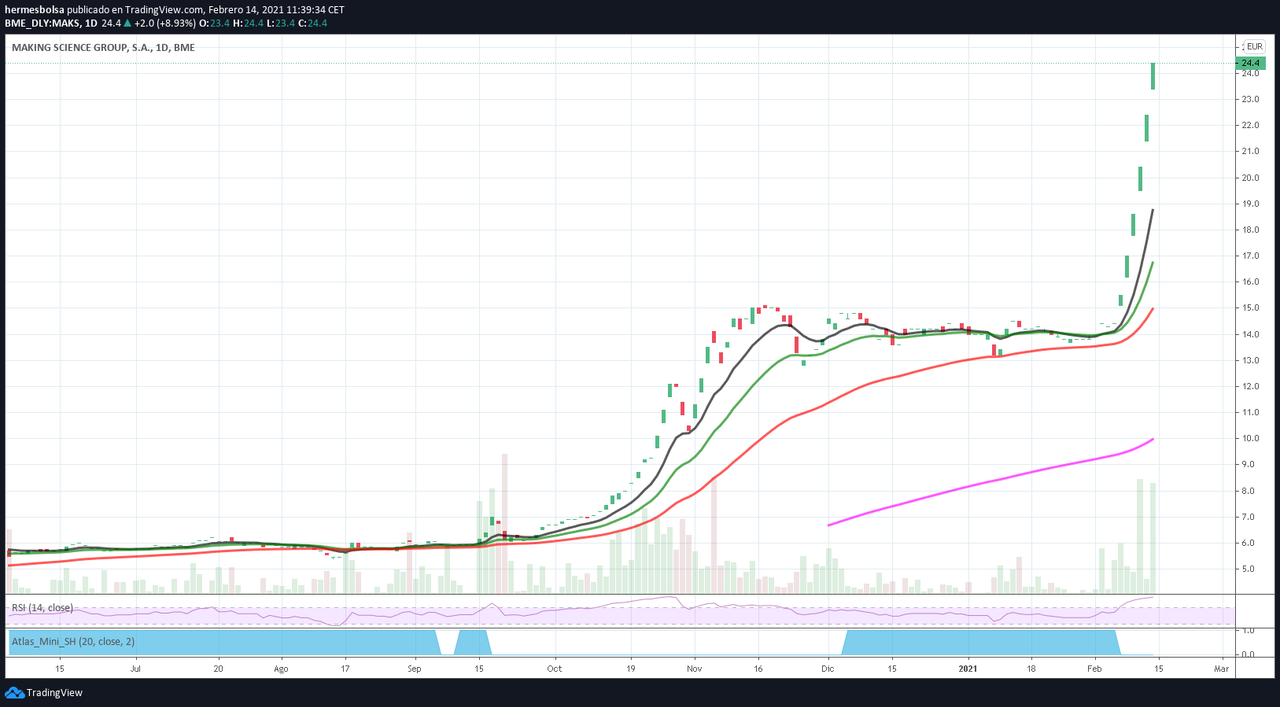

Parece que rompe los 15,00. Veremos si tiene continuidad la semana próxima.

Hace unos dÃas presentaron avance de resultados a 31/12

Proforma ( añadiendo Omniaweb todo el ejercicio) las ventas se disparan hasta 60,3 mm, un 70% más que en 2019.

Tb proforma, el Ebitda se va a 4,8 mm , un 91% más que en 2019.

No está barata.

Creo que seguirá subiendo con fuerza a largo plazo

Hace unos dÃas presentaron avance de resultados a 31/12

Proforma ( añadiendo Omniaweb todo el ejercicio) las ventas se disparan hasta 60,3 mm, un 70% más que en 2019.

Tb proforma, el Ebitda se va a 4,8 mm , un 91% más que en 2019.

No está barata.

Creo que seguirá subiendo con fuerza a largo plazo

-

risky

- Mensajes: 19

- Registrado: 06 Mar 2019 09:36

- Agradecido: 11 veces

- Agradecimiento recibido: 19 veces

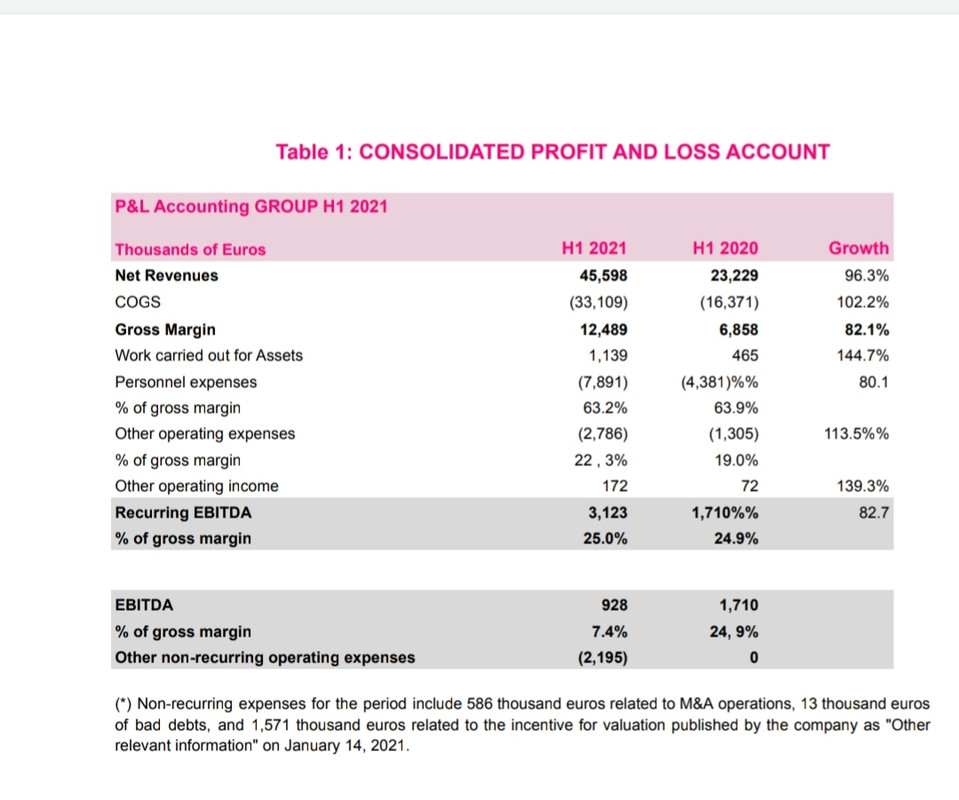

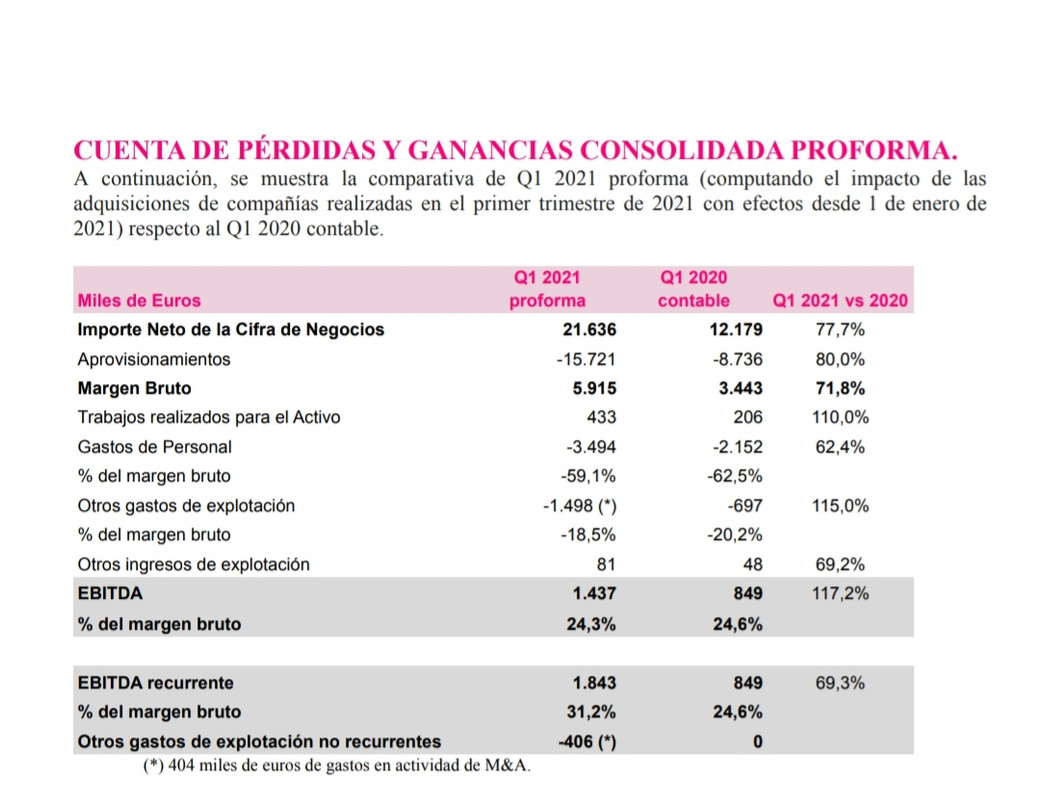

Actualmente, barata la acción no esta, pues capitaliza 110 y EBITDA recurrente seria 3,7M. Con DFN 0 según cierre 06/2020, esto supondrÃa un 29,7x EV/EBITDA. Esto significa que se están descontando crecimientos futuros elevados, y eso es lo que ha pasado en los últimos resultados (+60% EBITDA).

Si el año que viene siguiera el mismo crecimiento, el EBITDA seria de 6,4 M (crecimiento del 60%, esto seria 17,1x EV/EBITDA esperado 2021).

En lo que respecta a resultados, cualquier empresa querrÃa estar en la situación de MAKS: +60% ventas y EBITDA vs. año anterior.

No obstante, hay una cosa que no me gusta: la bajada del margen bruto (21,2% en 4Q 2020, 26,0% en 2020, 32,0% en 2019). Deberá entenderse, con los siguientes resultados, cual será el margen bruto recurrente (desconozco si hay algun elemento no recurrente que haya podido afectar, o si pudiera venir parcialmente explicado por la adquisición de Omniaweb Italia). Lo que esta claro, es que el margen bruto del 21% no me gusta (notar que es en este ratio donde realmente se puede hacer ganar más dinero a la Sociedad, todo incremento va "directo a la vena").

El EBITDA lo calculan sobre % de margen bruto y incrementa en términos porcentuales de 19,1% en 2019 a 23,3% en 2020e, lo que muestra un buen control del gasto "discrecional" de MAKS (buen punto).

Con esto, vamos a hacer suposiciones optimistas para estimar el EBITDA 2021:

1. Incremento de ventas del 60% para 2021, lo que serian ventas de unos 90 M. ¿Es esto realista? Pues bien, multiplicando por 4 el 4Q 2020, las ventas serian de 81 M.

2. Neutralización del margen hasta el rango medio 2019-2020, esto es el 29% sobre ventas (punto medio entre el 26% 2020 y 32% en 2021).

3. Asumiendo los puntos anteriores, margen bruto ascenderÃa a 26,4 M.

4. Supongamos un EBITDA del 23, igual que 2020. Esto resulta en un EBITDA de 6 M.

Para mi, cualquier EBITDA por debajo de 6M en esta para 2021, supondrÃa un frenazo tanto en la cotización como en las perspectivas de crecimiento. Si bien, creo que todavÃa le queda subida.

Si el año que viene siguiera el mismo crecimiento, el EBITDA seria de 6,4 M (crecimiento del 60%, esto seria 17,1x EV/EBITDA esperado 2021).

En lo que respecta a resultados, cualquier empresa querrÃa estar en la situación de MAKS: +60% ventas y EBITDA vs. año anterior.

No obstante, hay una cosa que no me gusta: la bajada del margen bruto (21,2% en 4Q 2020, 26,0% en 2020, 32,0% en 2019). Deberá entenderse, con los siguientes resultados, cual será el margen bruto recurrente (desconozco si hay algun elemento no recurrente que haya podido afectar, o si pudiera venir parcialmente explicado por la adquisición de Omniaweb Italia). Lo que esta claro, es que el margen bruto del 21% no me gusta (notar que es en este ratio donde realmente se puede hacer ganar más dinero a la Sociedad, todo incremento va "directo a la vena").

El EBITDA lo calculan sobre % de margen bruto y incrementa en términos porcentuales de 19,1% en 2019 a 23,3% en 2020e, lo que muestra un buen control del gasto "discrecional" de MAKS (buen punto).

Con esto, vamos a hacer suposiciones optimistas para estimar el EBITDA 2021:

1. Incremento de ventas del 60% para 2021, lo que serian ventas de unos 90 M. ¿Es esto realista? Pues bien, multiplicando por 4 el 4Q 2020, las ventas serian de 81 M.

2. Neutralización del margen hasta el rango medio 2019-2020, esto es el 29% sobre ventas (punto medio entre el 26% 2020 y 32% en 2021).

3. Asumiendo los puntos anteriores, margen bruto ascenderÃa a 26,4 M.

4. Supongamos un EBITDA del 23, igual que 2020. Esto resulta en un EBITDA de 6 M.

Para mi, cualquier EBITDA por debajo de 6M en esta para 2021, supondrÃa un frenazo tanto en la cotización como en las perspectivas de crecimiento. Si bien, creo que todavÃa le queda subida.

- Rebekas

- Mensajes: 320

- Registrado: 24 Feb 2019 23:21

- Agradecido: 165 veces

- Agradecimiento recibido: 224 veces

Mira que me prometà que no venderÃa ya esta y la dejaba a largo plazo haga lo que haga.

Pero nada, hoy he vendido la mitad. Es insostenible totalmente la aceleración que lleva. Estar en el fixing está impidiendo un desarrollo normal, no hay papel y sube máximo tras máximo con muy poquito papel.

Cuando corrija, supongo que recompraré nuevamente.

Me quedo con la mitad casi por tema fiscal porque es evidente que tiene que corregir la subida de 15 hasta casi 25.

Cada vez tengo más claro que prefiero estar en estos valores de fuerte crecimiento, aunque nos parezcan caros ( que si analizas los crecimientos y potencial no lo son tanto) que meterme en uno que lleva tres años cayendo, y luego promediar a la baja porque sigue cayendo, y al final tener un peso del copón en una mierda valor que no te deja dormir bien.

No tardaré mucho en recomprar, a ver hasta donde sube ( yo pienso que hoy ha llegado ya adonde iba) y luego habrá unos cuantos dÃas de caÃda a saco, y pienso que sin prisa se podrá comprar.

Tengo claro, o eso creo yo, que a largo plazo vale mucho más, pero no puede estar a 10% diario. Y es una gozada si estas dentro, pero no puede ser

Pero nada, hoy he vendido la mitad. Es insostenible totalmente la aceleración que lleva. Estar en el fixing está impidiendo un desarrollo normal, no hay papel y sube máximo tras máximo con muy poquito papel.

Cuando corrija, supongo que recompraré nuevamente.

Me quedo con la mitad casi por tema fiscal porque es evidente que tiene que corregir la subida de 15 hasta casi 25.

Cada vez tengo más claro que prefiero estar en estos valores de fuerte crecimiento, aunque nos parezcan caros ( que si analizas los crecimientos y potencial no lo son tanto) que meterme en uno que lleva tres años cayendo, y luego promediar a la baja porque sigue cayendo, y al final tener un peso del copón en una mierda valor que no te deja dormir bien.

No tardaré mucho en recomprar, a ver hasta donde sube ( yo pienso que hoy ha llegado ya adonde iba) y luego habrá unos cuantos dÃas de caÃda a saco, y pienso que sin prisa se podrá comprar.

Tengo claro, o eso creo yo, que a largo plazo vale mucho más, pero no puede estar a 10% diario. Y es una gozada si estas dentro, pero no puede ser

- Rebekas

- Mensajes: 320

- Registrado: 24 Feb 2019 23:21

- Agradecido: 165 veces

- Agradecimiento recibido: 224 veces

https://t.me/MAB_HR/6925

Al final a esta tb la pasan de fixing a contratacion continuada dentro de bme wroth

Quizas aqui se explique la subidaza de estos dias paradox

Me da que ahora ya si que vendra una bajadita y lateral largo hasta nuevas news. No creo k sea Buena idea entrar ahora con esta noticia ya.

A largo plazo me sigue pareciendo una peazo de inversion

Al final a esta tb la pasan de fixing a contratacion continuada dentro de bme wroth

Quizas aqui se explique la subidaza de estos dias paradox

Me da que ahora ya si que vendra una bajadita y lateral largo hasta nuevas news. No creo k sea Buena idea entrar ahora con esta noticia ya.

A largo plazo me sigue pareciendo una peazo de inversion

- Rebekas

- Mensajes: 320

- Registrado: 24 Feb 2019 23:21

- Agradecido: 165 veces

- Agradecimiento recibido: 224 veces

Sin el crecimiento inorgánico, los crecimientos habrÃan sido del 40% en ventas y 30% Ebitda aprox, pero con las compras realizadas se van a 77% en ventas y 69% en ventas, todo ello con una Deuda Financiera Neta de 0.5 veces Ebitda.

La puta cuadratura del circulo

Ahora vas y lo cascas.

Hermes, desde que la viste a 24,6 aún comprando en lo alto del pincho, un 20% habÃas ganado. Te entiendo eh, dá vértigo, a mi también, pero ahà está.

Risky, tranquilo que el margen bruto sobre ventas vuelve a superar el 25% , y el Ebitda mucho se tiene que torcer para no ser superior a 6 mm

Mira que me gustan Gigas, Izertis, Agile, Netex,Lleidanet..... pero lo de esta gente es otra historia. A 29,50 ha cerrado hoy

- Rebekas

- Mensajes: 320

- Registrado: 24 Feb 2019 23:21

- Agradecido: 165 veces

- Agradecimiento recibido: 224 veces

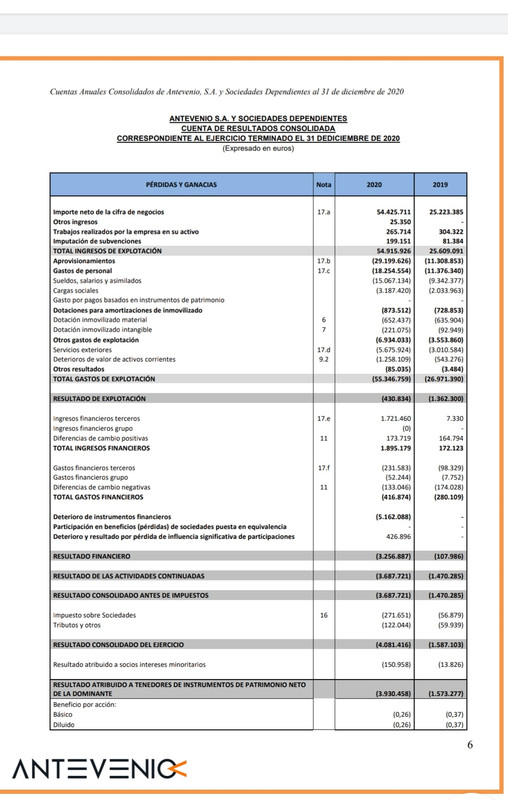

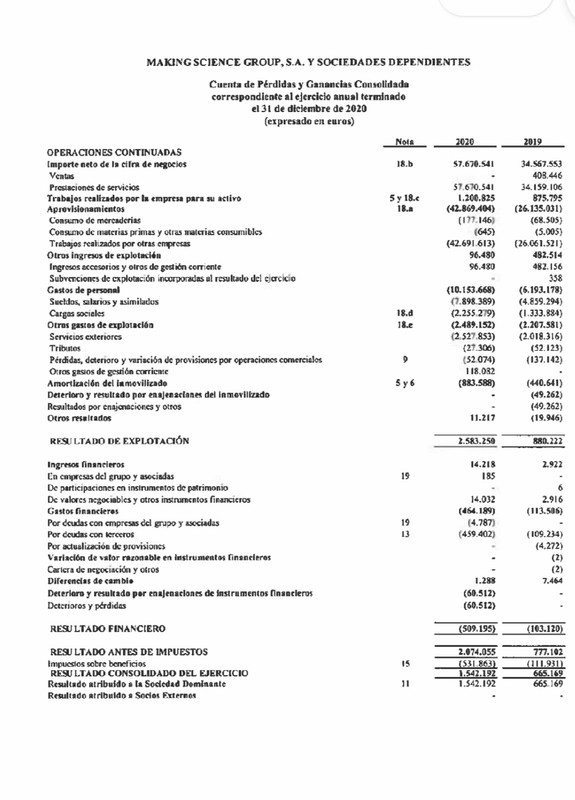

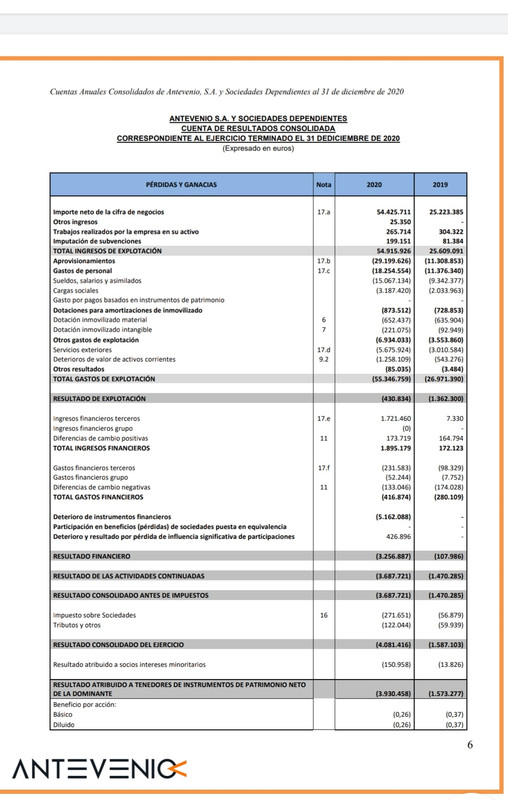

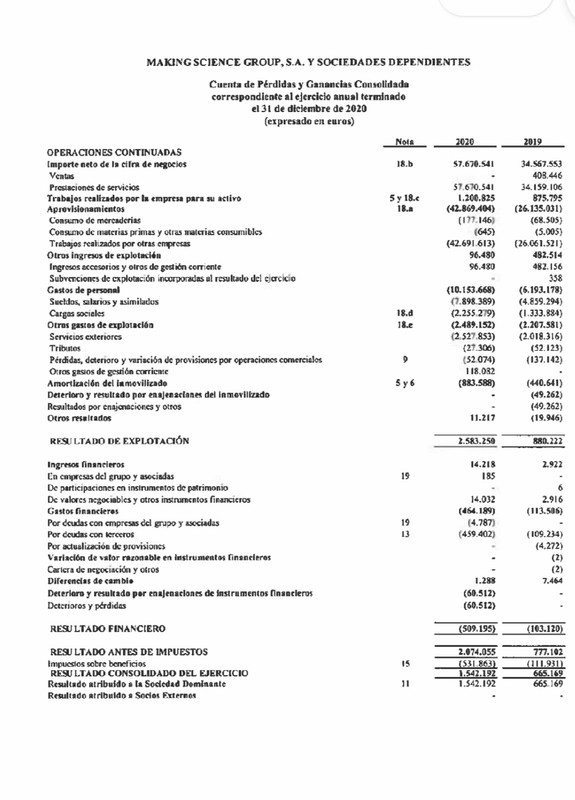

Cuenta de resultados de 2020 de la competidora de Making Science, Antevenia, que cotiza en el Euronext con una capitalización aproximada de 82 mm

La de Making Science, que capitaliza algo más del doble

Desde los casi 36 eur a que llegó a cotizar hace unos 3 meses, está corrigiendo hasta los 25 actuales. A ver si en estos entornos retoma la tendencia alcista, o sigue corrigiendo.

Veremos.

En estos próximas semanas, en teorÃa era para finales de Julio, Salta al BME Wroth otro competidor más de marketing y publicidad Digital, la empresa de los hermanos Arbeloa ( si, el del Madrid), MIO GROUP.

Quizá eso también influya para bien o para mal a la cotización de Maks.

La de Making Science, que capitaliza algo más del doble

Desde los casi 36 eur a que llegó a cotizar hace unos 3 meses, está corrigiendo hasta los 25 actuales. A ver si en estos entornos retoma la tendencia alcista, o sigue corrigiendo.

Veremos.

En estos próximas semanas, en teorÃa era para finales de Julio, Salta al BME Wroth otro competidor más de marketing y publicidad Digital, la empresa de los hermanos Arbeloa ( si, el del Madrid), MIO GROUP.

Quizá eso también influya para bien o para mal a la cotización de Maks.

- Rebekas

- Mensajes: 320

- Registrado: 24 Feb 2019 23:21

- Agradecido: 165 veces

- Agradecimiento recibido: 224 veces

Pues desde aquellos máximos de 36 sigue corrigiendo.

La media de 200 sesiones está en estos 22-23 a que cotiza, asà que hoy he cargado unas pocas más a 23,10.

De largo, la acción donde mayor ponderación llevo ya.

De no parar por estos precios, parece ser que ya lo más probable serÃa caer hasta la lÃnea alcista primaria que actualmente pasarÃa por 15-16.

Caso de un crash o flash crash tipo marzo 2019 serÃa muy probable. De no ser asÃ, yo creo que estos precios son muy buenos.

Veremos.

La media de 200 sesiones está en estos 22-23 a que cotiza, asà que hoy he cargado unas pocas más a 23,10.

De largo, la acción donde mayor ponderación llevo ya.

De no parar por estos precios, parece ser que ya lo más probable serÃa caer hasta la lÃnea alcista primaria que actualmente pasarÃa por 15-16.

Caso de un crash o flash crash tipo marzo 2019 serÃa muy probable. De no ser asÃ, yo creo que estos precios son muy buenos.

Veremos.

- Rebekas

- Mensajes: 320

- Registrado: 24 Feb 2019 23:21

- Agradecido: 165 veces

- Agradecimiento recibido: 224 veces

En el primer semestre las ventas subieron un 96,5 % hasta 45,6 mm y el ebitda recurrente un 82% hasta 3,1 mm.

El año pasado yo tenia en mente a ver si llegaba a 100 mm en ventas y 8 mm en ebitda recurrente.

El tema es que el crecimiento inorganico es tan potente ( la ultima adquisicion fue la firma de comercio electronico sweeft digital de Georgia en Septiembre) que las previsiones se van quedando siempre cortas.

https://www.google.com/amp/s/www.elecon ... l-ano-2025

En ese enlace, el para mi muy serio y competente CEO habla de su objetivo de que el 90% de su ebitda en 2025 sea de fuera de España y solo un 10% de su negocio patrio, y suele cumplir sus objetivos making science.

Ahora voy a hacer mi cuenta de la lechera.

En estos 6 meses, el Ebitda solo en España ha sido 2,2 mm por lo que un ebitda de 5 mm para todo 2021 en España parece razonable.

A los crecimientos de Maks, que ese ebitda para 2025 sea de 10/15 mm no parece ninguna locura.

Asi que si cumplen el objetivo anteriormente citado, el ebitda del grupo en 2025 podria ser 100/150 mm, y por tanto una capitalizacion probable de 1000/1500 mm y por tanto una accion en 100/150 euros, entre un x3, 5 y un x5 con respecto a hoy.

Dificil? Pues si. Pero esa es la illusion de uno. La Mayor apuesta de mi cartera con mas de un 25% de peso y aqui dejo este post para la posteridad porque aqui no escribe ni Dios y yo tambien voy a dejar el hilo en paz. A ver si en 2025 sigue el chorco y sigo yo por aqui, espero que ambas cosas ocurran, y veremos que ha pasao

El año pasado yo tenia en mente a ver si llegaba a 100 mm en ventas y 8 mm en ebitda recurrente.

El tema es que el crecimiento inorganico es tan potente ( la ultima adquisicion fue la firma de comercio electronico sweeft digital de Georgia en Septiembre) que las previsiones se van quedando siempre cortas.

https://www.google.com/amp/s/www.elecon ... l-ano-2025

En ese enlace, el para mi muy serio y competente CEO habla de su objetivo de que el 90% de su ebitda en 2025 sea de fuera de España y solo un 10% de su negocio patrio, y suele cumplir sus objetivos making science.

Ahora voy a hacer mi cuenta de la lechera.

En estos 6 meses, el Ebitda solo en España ha sido 2,2 mm por lo que un ebitda de 5 mm para todo 2021 en España parece razonable.

A los crecimientos de Maks, que ese ebitda para 2025 sea de 10/15 mm no parece ninguna locura.

Asi que si cumplen el objetivo anteriormente citado, el ebitda del grupo en 2025 podria ser 100/150 mm, y por tanto una capitalizacion probable de 1000/1500 mm y por tanto una accion en 100/150 euros, entre un x3, 5 y un x5 con respecto a hoy.

Dificil? Pues si. Pero esa es la illusion de uno. La Mayor apuesta de mi cartera con mas de un 25% de peso y aqui dejo este post para la posteridad porque aqui no escribe ni Dios y yo tambien voy a dejar el hilo en paz. A ver si en 2025 sigue el chorco y sigo yo por aqui, espero que ambas cosas ocurran, y veremos que ha pasao

- neno62

- Mensajes: 1116

- Registrado: 22 Jul 2021 17:28

- Agradecido: 14 veces

- Agradecimiento recibido: 455 veces

Tras una impecable tendencia alcista que le llevó desde 3,22 (17/03/2020) hasta llegar a tocar los 36,00 euros el 11/03/2021 (+1.018% de revalorización en casi 1 año), el valor detuvo su apoteósica subida y se estancó, empezando a cotizar ligeramente a la baja.

Comenzó a ir perforando las diversas alcistas aceleradas según iba acercándose a ellas, y por fin llegó a encontrarse con la alcista primaria (verde gruesa), su prueba del nueve. El 01/12/2021 la perforó, con incremento del volumen, lo cual nos indicaba que daba por finiquitada la tendencia alcista, dando paso a un cambio de tendencia.

Mi opinión al respecto: llegó la hora de hacer caja. Y a otra cosa.

Volumen discordante (=debilidad, falta de confianza).

El RSI-14 marca 19,4734 (sobreventa), lo que podrÃa propiciar un último impulso alcista antes del declive definitivo (momento propicio para hacer caja quien no lo hubiera hecho ya).

Próximo soporte: 23,00.

El siguiente lo encontramos en 15,10 (+/-).

Que la avaricia no os domine y asegurad las jugosas plusvalÃas obtenidas.

Y enhorabuena.

Comenzó a ir perforando las diversas alcistas aceleradas según iba acercándose a ellas, y por fin llegó a encontrarse con la alcista primaria (verde gruesa), su prueba del nueve. El 01/12/2021 la perforó, con incremento del volumen, lo cual nos indicaba que daba por finiquitada la tendencia alcista, dando paso a un cambio de tendencia.

Mi opinión al respecto: llegó la hora de hacer caja. Y a otra cosa.

Volumen discordante (=debilidad, falta de confianza).

El RSI-14 marca 19,4734 (sobreventa), lo que podrÃa propiciar un último impulso alcista antes del declive definitivo (momento propicio para hacer caja quien no lo hubiera hecho ya).

Próximo soporte: 23,00.

El siguiente lo encontramos en 15,10 (+/-).

Que la avaricia no os domine y asegurad las jugosas plusvalÃas obtenidas.

Y enhorabuena.