Escribe, pues, las cosas que has visto, y las que son, y las que han de suceder después de éstas.

A petición de algunos por privado y de otros compañeros que veo buscando ideas de inversión(@paradigma) o diversificación en operaciones especiales, voy a intentar ampliar el escenario actual y los venideros, orientándolo a que podáis tener más información y una visión mas completa a la hora de tratar de preservar el capital, el cual creo que deberÃa de ser el principal objetivo, en la situación en la que nos encontramos.

Para poder "invertir, diversificar y evitar confiscaciones del gobierno"(Del chorcano @Trapis), me reitero diciendo que lo primero que hay que hacer es preservar el capital, para ello, lo primero que hay que tener claro es el escenario en el que se está y los que pueden sucederse. (Si no, serÃa invertir a ciegas o al mas puro azar).

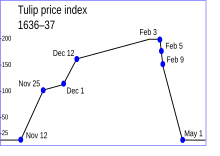

Los escenarios que planteo, estarÃan “a caballo" entre la "larga depresión" (1873-1896) y la "gran depresión" (1929-1933), hago hincapié en las fechas, para que se hagan una idea del tiempo que hizo falta para las consiguientes recuperaciones (Para poder ir descartando uves, “nikes†y demás figuras poco parecidas a la letra ele.). En estos periodos de tiempo, sucedieron muchos acontecimientos; quiebras, desempleo, confiscaciones, hambre y miseria.

Como dato curioso, ambas épocas fueron precedidas de un periodo de bonanza a nivel económico y con grandes avances tecnológicos como (radio, teléfono, descubrimiento de nuevos materiales, automóvil, fuentes de energÃa barata como gas y petróleos, etc ,etc) que alimentaron el ya manido y recurrente pensamiento mágico que se da de generación en generación que se supone único y especial que lleva a pensar que “esta vez es diferenteâ€. (Disclaimer: nunca lo es)

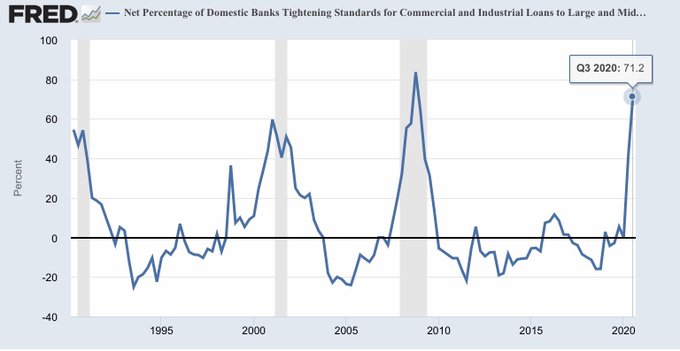

El nexo común que comparten todas las depresiones, es el ser periodos extremadamente deflacionarios amen de bajos crecimientos y contracciones crediticias (Esta última está empezando a pasar, a pesar de los esfuerzos de los bancos centrales), además me gustarÃa destacar otros aspectos que compartimos respecto a las dos últimas.

Las voy a resumir a la mÃnima expresión, para que esto no se convierta en un bodrio, quien quiera mas información de ellas, tienen la red con cantidad de información al respecto.

La larga depresión (1873-1896):

En la larga depresión hubo dos pánicos o dos momentos claves en ese largo periodo, el primero financiero con una gran entidad financiera quebró y el segundo la quiebra de un estado (Argentina) y una burbuja especulativa en propiedades en Australia y Sudáfrica, creando una desconfianza en la moneda, habiendo corridas bancarias, venta de activos y un intercambio masivo por oro (Se podÃa cambiar papel fiduciario por oro).

Consecuencias del primer pánico:

Fin del perÃodo de supremacÃa económica británica, aparición de nuevos paÃses fuertemente industrializados, sobre producción industrial, caÃda de precios generalizada, abundancia de máquinas que hace caer los costes laborales, desempleo, deflación, proteccionismo, nuevos monopolios, descontento social, miseria.

Consecuencias del segundo:

Quiebras de bancos, empresas, pérdida total del capital de ahorradores, desempleo, descontento social, miseria.

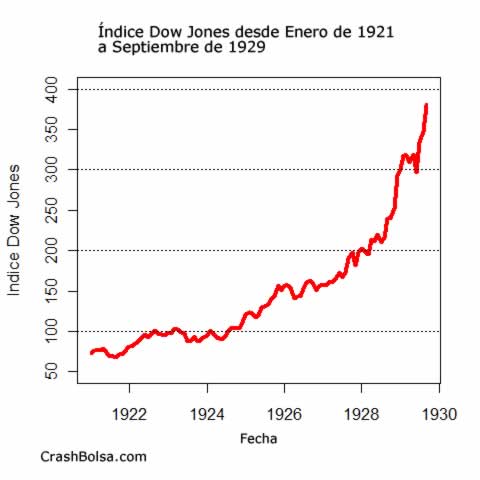

La Gran depresión (1929-1933)

Se inicia con una gran caÃda en bolsa, conocida como el crack del 29.

Antecedentes:

Debido al reciente fin de la primera guerra mundial, los paÃses involucrados europeos tenÃan unas deudas públicas se multiplicaron por seis, la creación de dinero creció, algunos mercados sobre producÃan, se rompieron mercados y se perdió eficiencia económica, aranceles nuevos y empobrecimiento de los paÃses europeos en general. En USA rentistas y jubilados como aprendices, que ignoraban todo lo relativo a la industria, a la economÃa y a la misma bolsa, invertÃan en ella, La continua demanda hizo subir las acciones a alturas increÃbles, y pronto la cotización en la bolsa fue pura especulación, que nada tenÃa de común con la auténtica solvencia de la sociedad.

En tan crÃtico momento, los primeros bancos del paÃs y los corredores de bolsa más destacados intentaron salvar los negocios y reunieron 240 millones de dólares para sostener las cotizaciones mediante compras masivas, y en aquella sola jornada cambiaron de mano trece millones de acciones.

Consecuencias:

Quiebra del sector bancario, quiebra de industria y bienes de consumo, quiebra del sector agrario, desempleo, control de cambio, aranceles, autarquÃa y miseria generalizada.

Pongo algunas noticias actuales y juzguen ustedes mismos……“La Historia se repite dos veces primero como tragedia y después como farsaâ€

Argentina a punto de nuevo del default.

https://www.elmundo.es/economia/2020/05 ... b45f5.html

Australia con su burbuja inmobiliaria particular.

https://www.idealista.com/news/inmobili ... pal-portal

Canadá (Si les vale por Sudáfrica, por lo evidente de su burbuja, pero hay muchos mas candidatos, USA, España, en general todos los activos inmobiliarios globales están inflados mas allá de cualquier burbuja anterior)

Respecto al oro:

Australia incrementa sus envÃos para satisfacer el exceso de demanda en nueva York

https://www.bloomberg.com/news/articles ... ly-squeeze

Los mas ricos intentan desesperadamente comprar oro. (Cuando uno se hace un seguro, es antes de que la casa esté ardiendo)

https://www.bloomberg.com/news/articles ... azy-moment

los bancos centrales están tan asustados que compran cada vez más oro. (Llevan 8 años haciéndolo)

https://www.businessinsider.es/bancos-c ... oro-513173

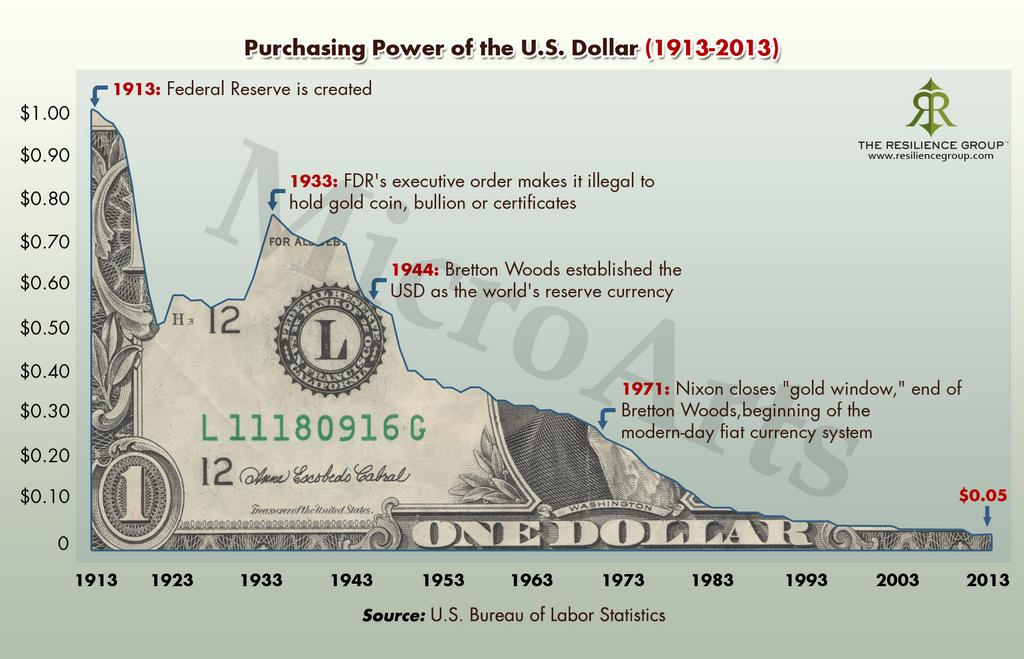

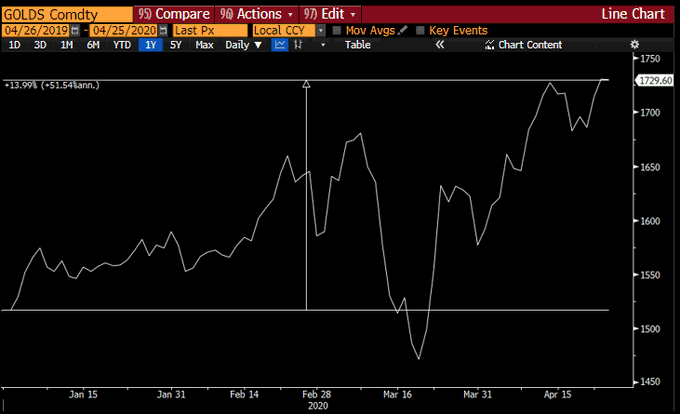

Poder adquisitivo del dólar vs oro

¿Rompiendo la cuña?

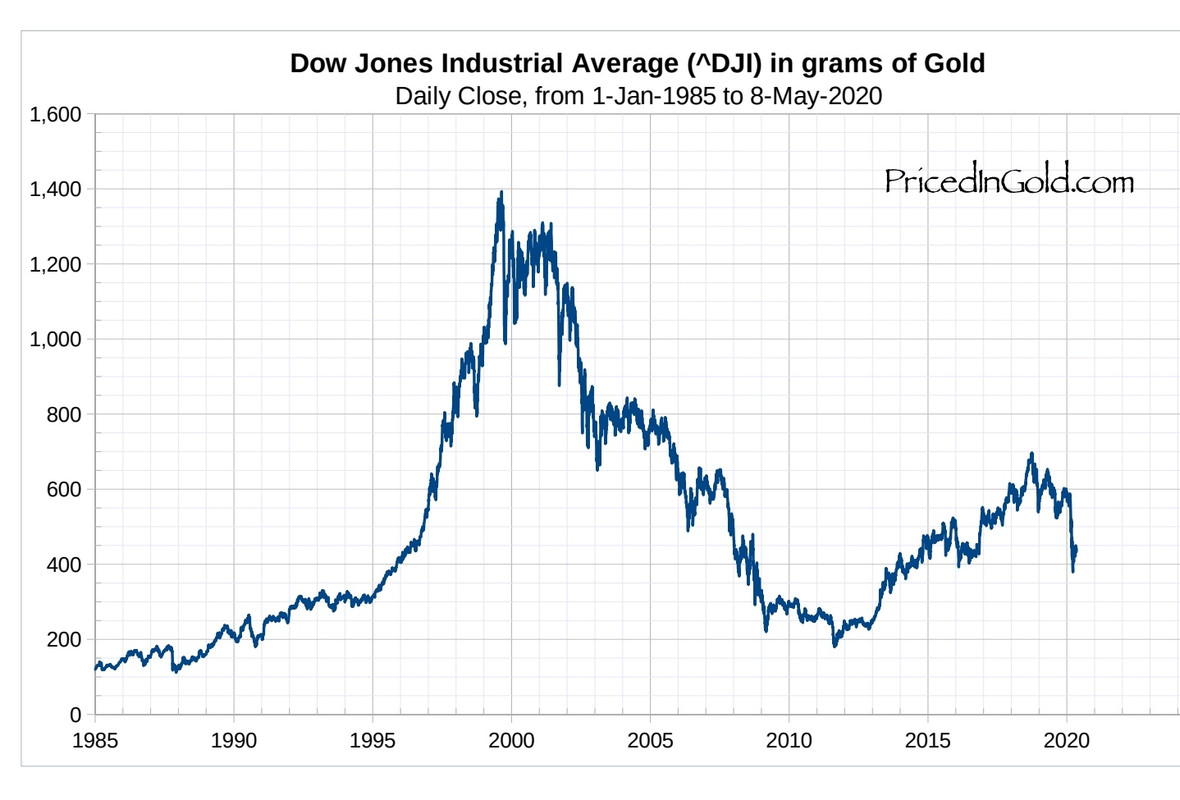

Valor del Dow Jones en gramos de oro.

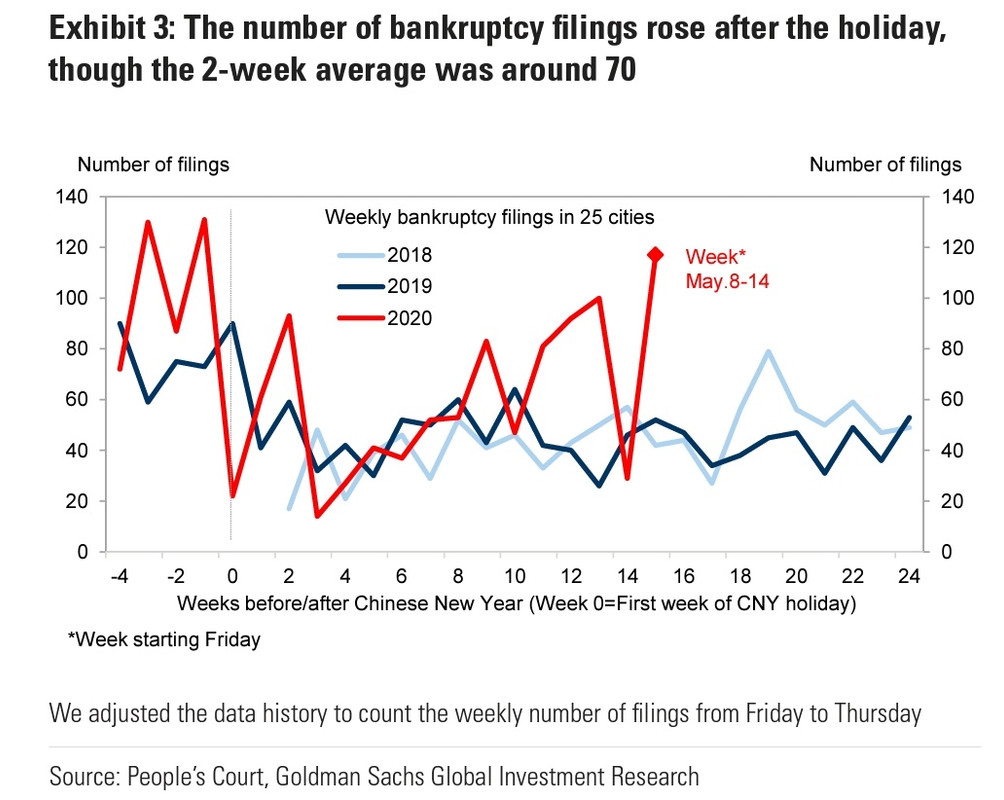

Las bancarrotas crecen exponencialmente.

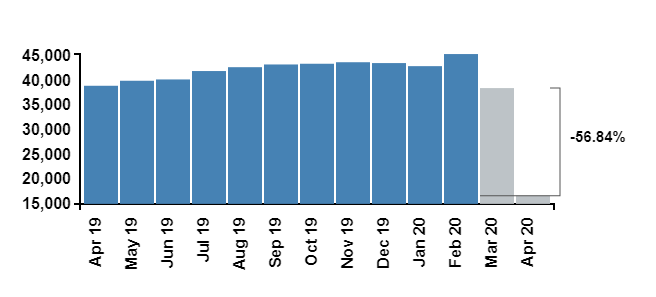

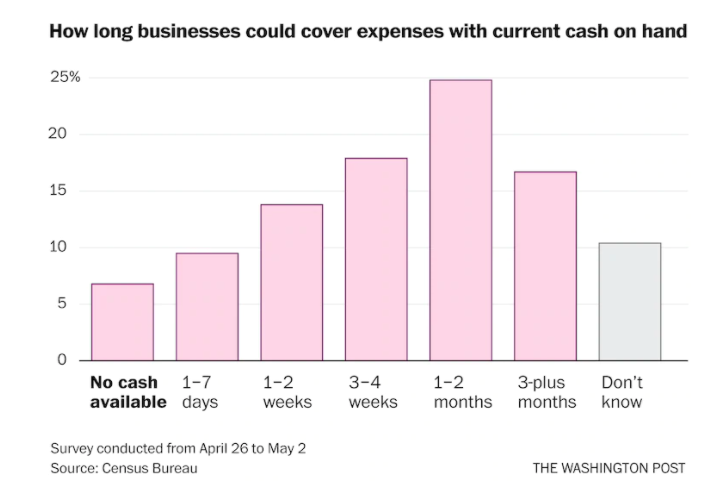

Liquidez de negocios

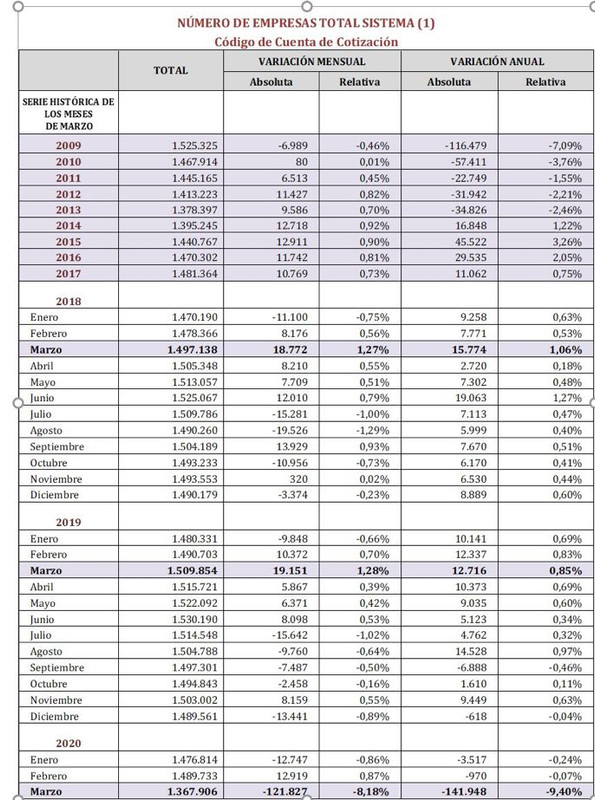

Destrucción de empresas Españolas.

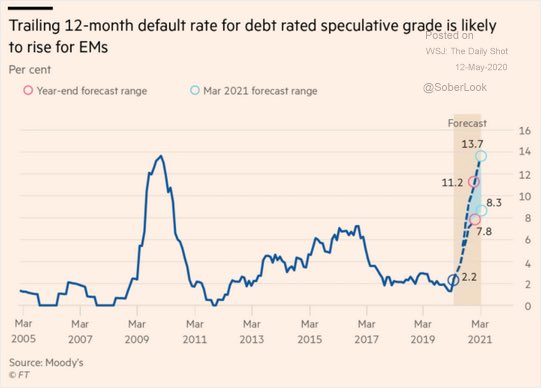

Deuda corporativa.

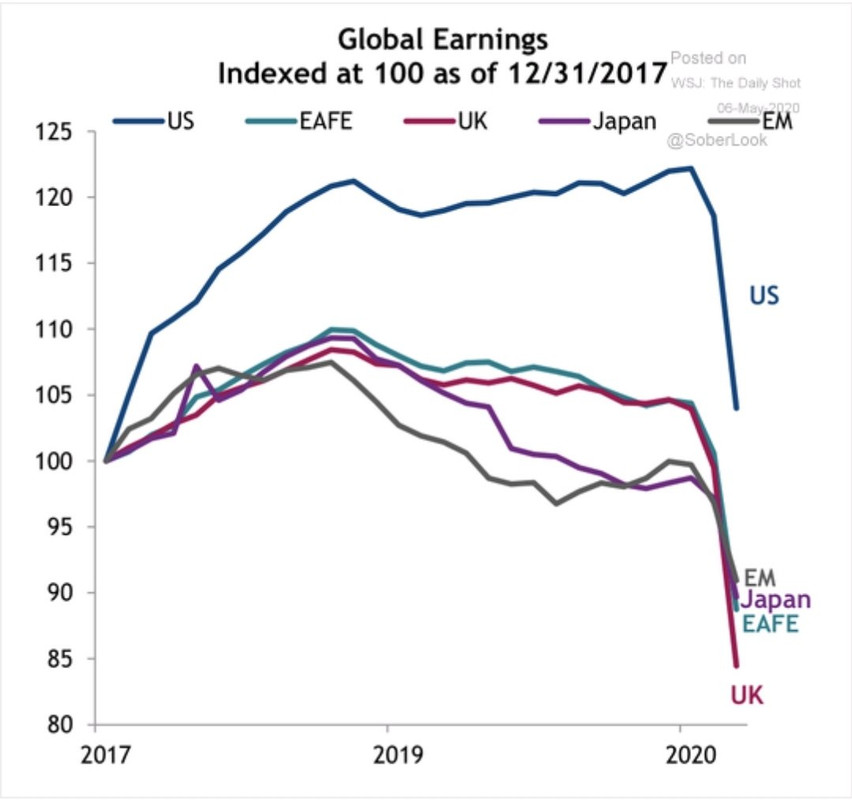

Ganancias mundiales

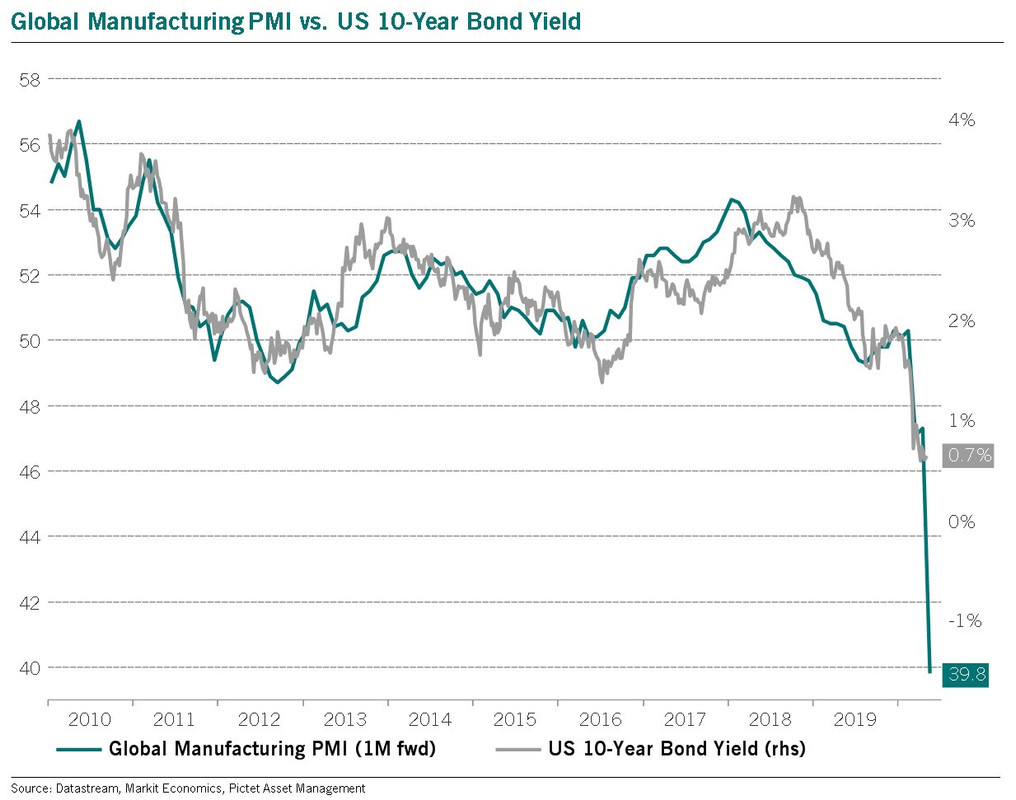

PMI mundial.

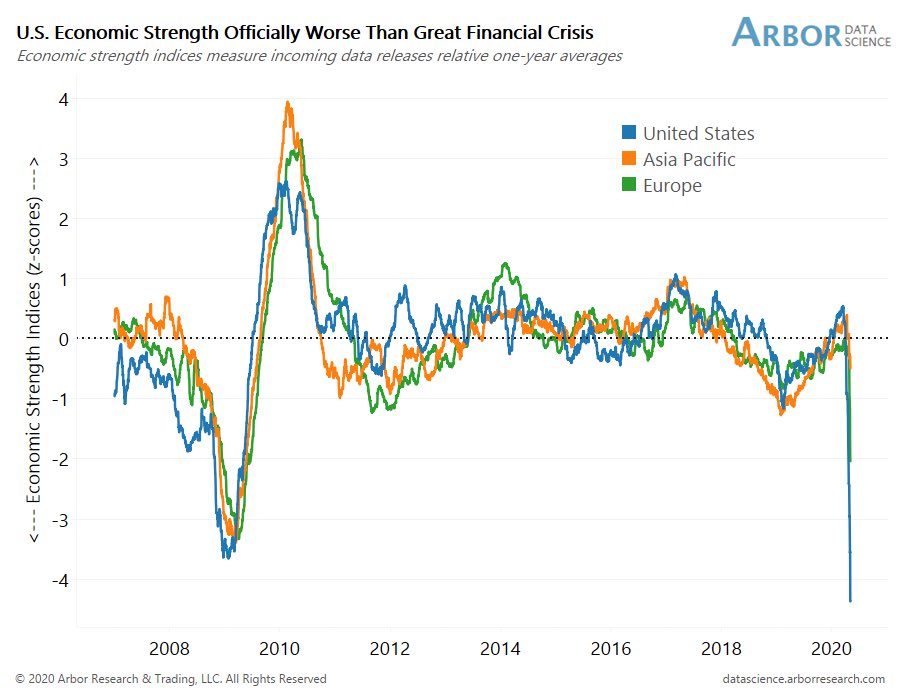

Datos económicos mundiales.

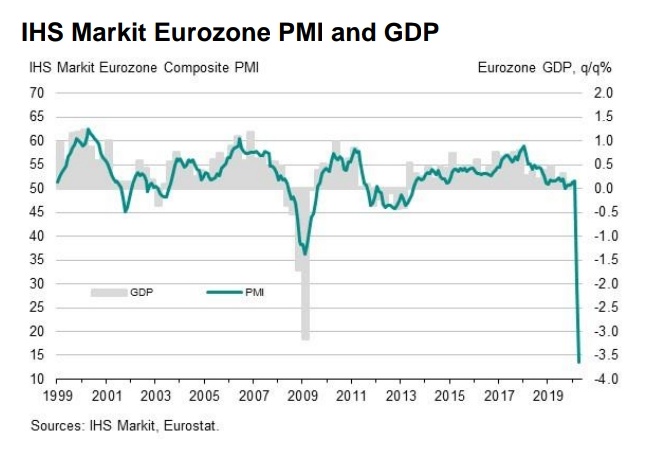

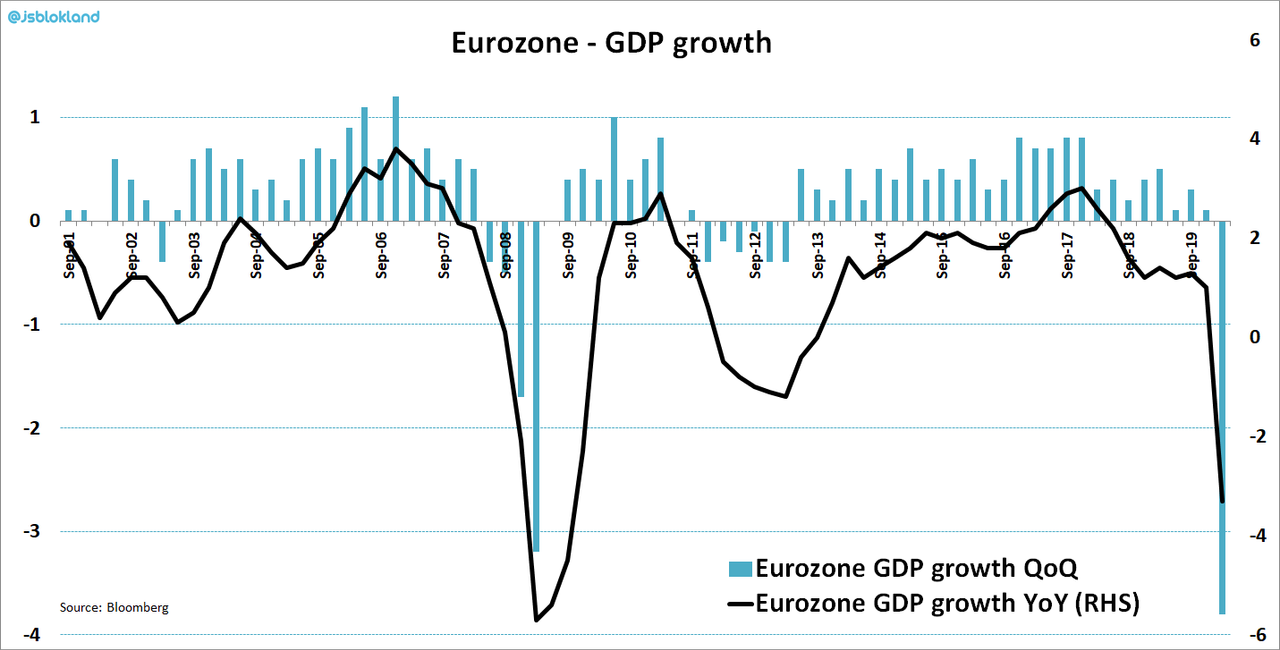

PMI y PBI zona euro

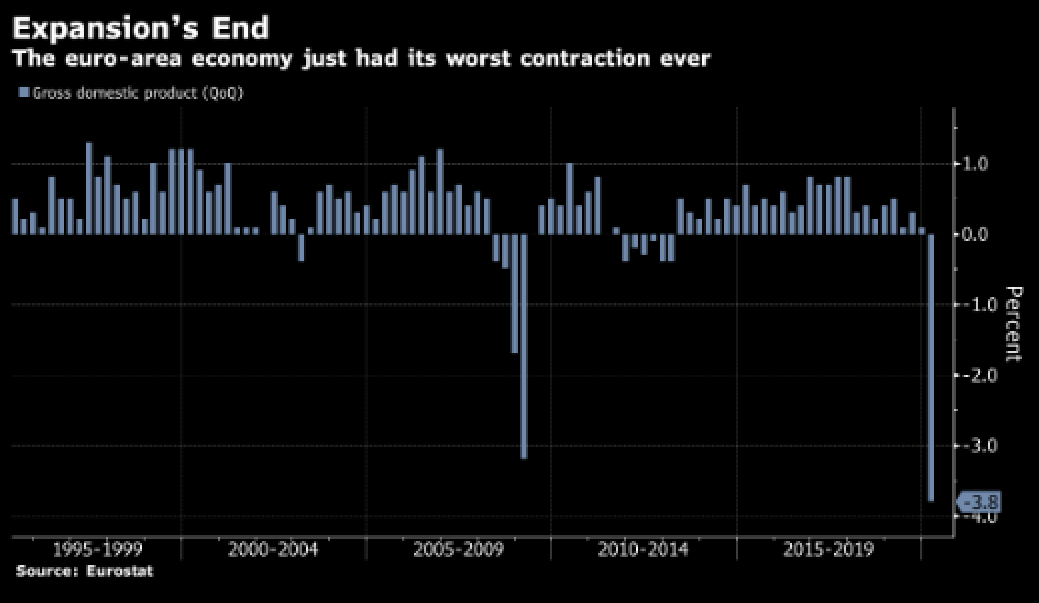

Contracción de la zona euro

PIB eurozona

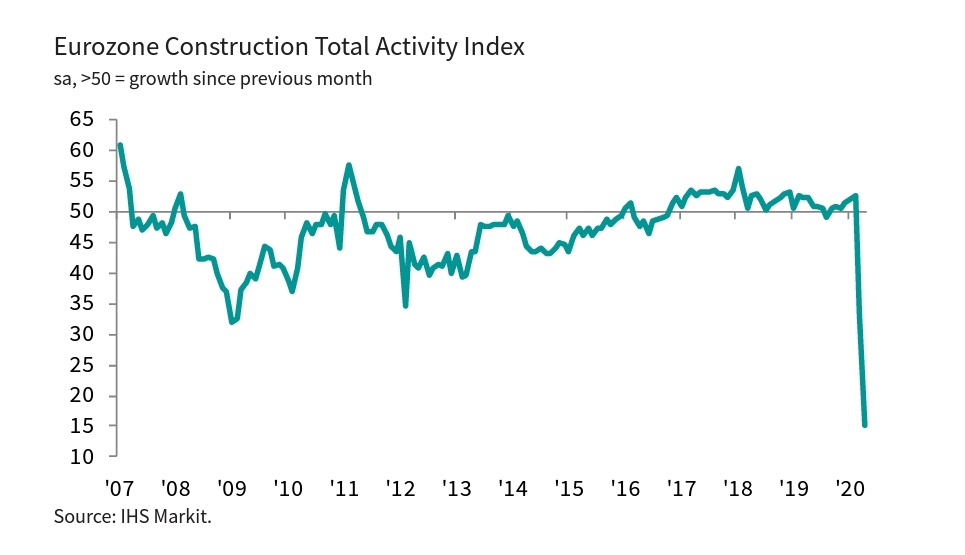

Construcción en la zona euro

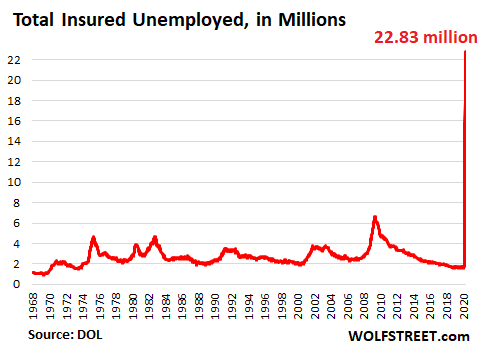

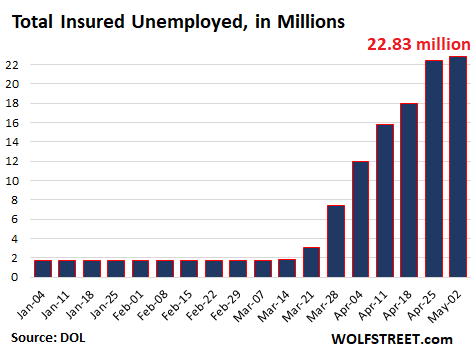

Desempleo USA

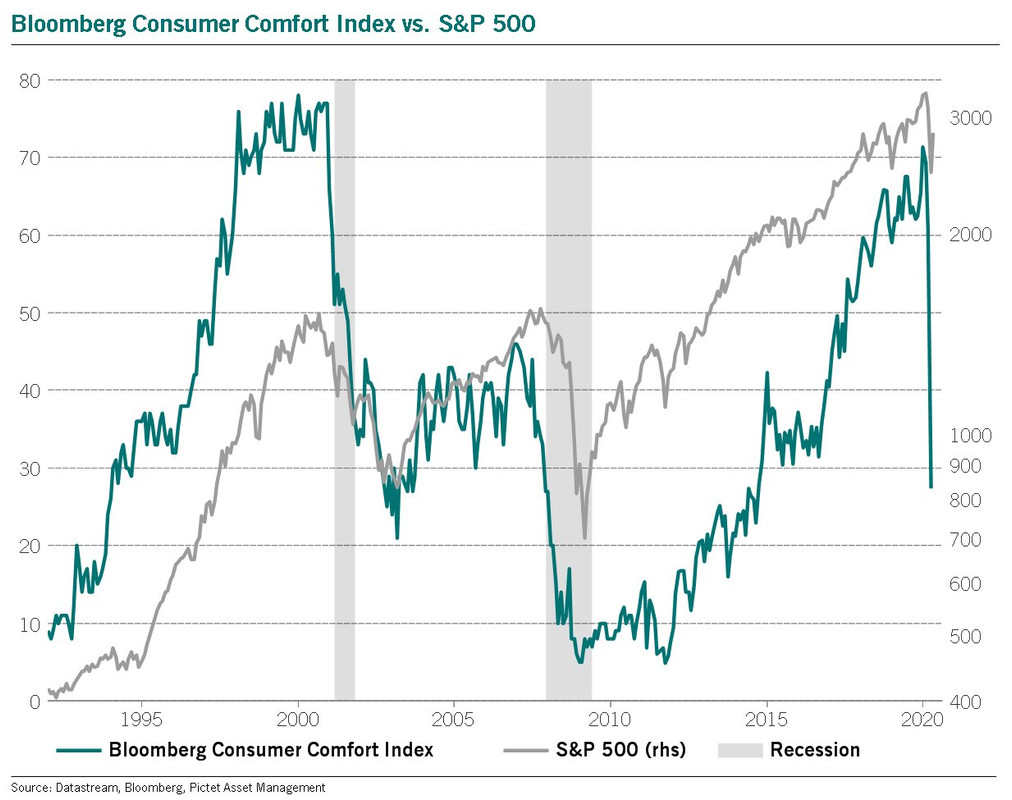

Confianza del consumidor

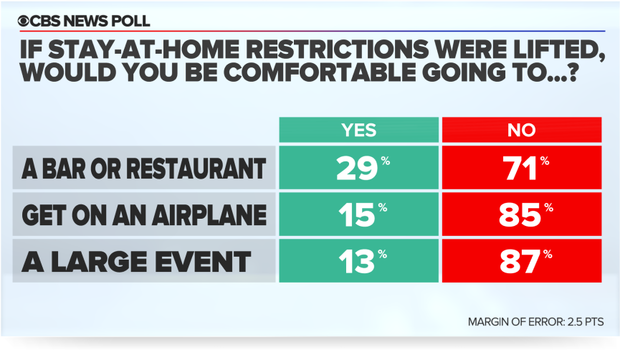

Encuesta de consumidores ante la reapertura.

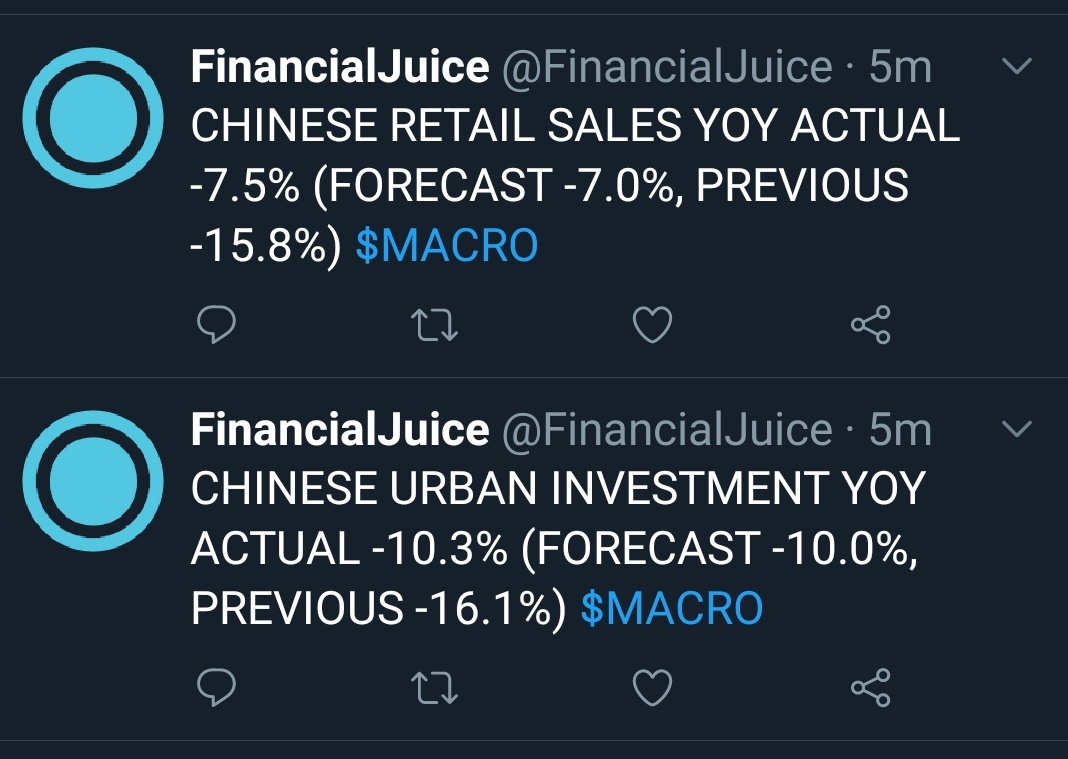

Comercio minorista en China (La menos afectada en teorÃa si hacemos como que nos creemos sus datos oficiales).

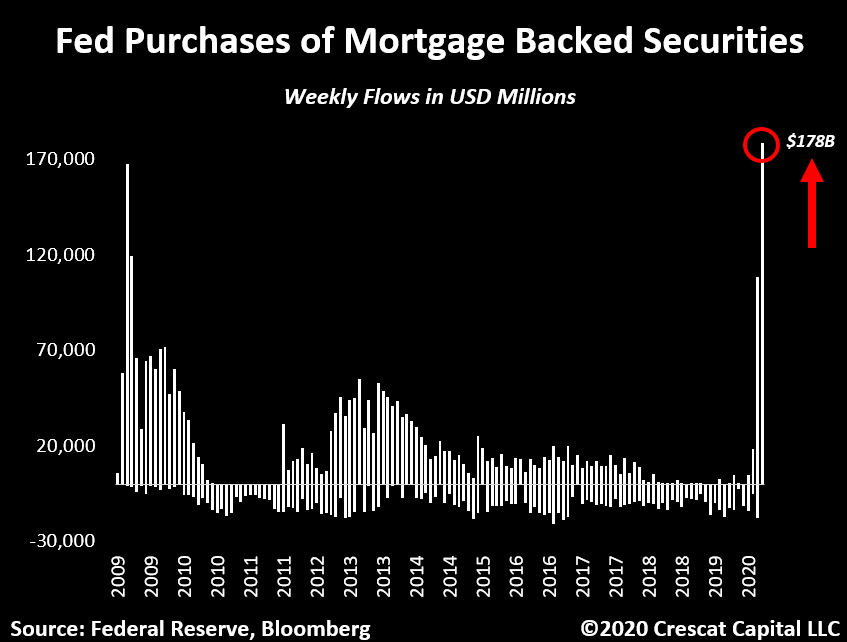

La FED comprando activos que tienen hipotecas como colateral. (Dejavú).

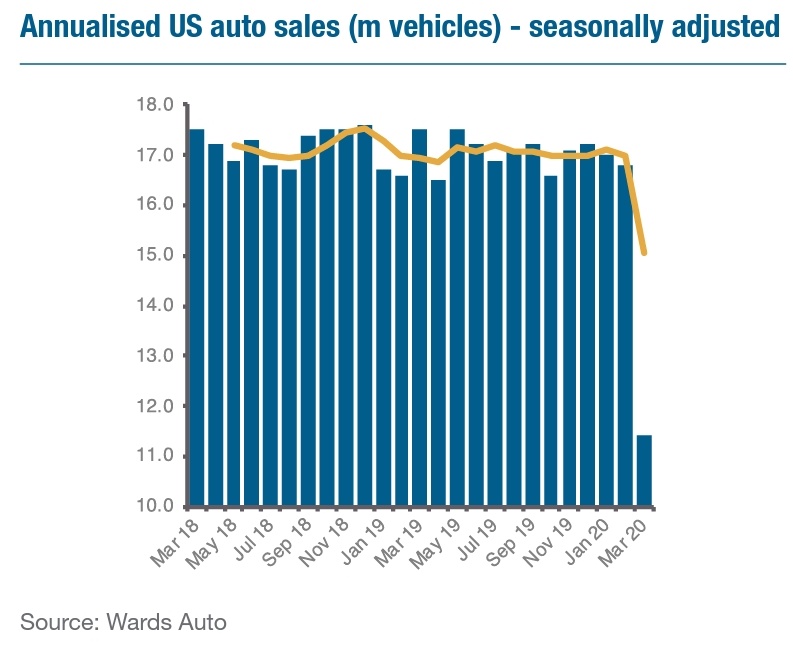

Venta de vehÃculos. (¿Los acabarán tirando al mar?)

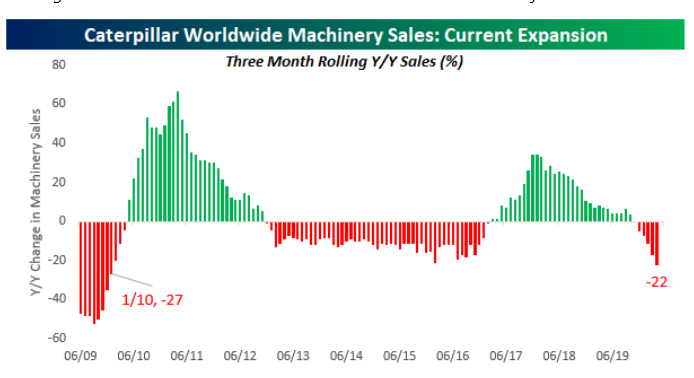

Venta de maquinaria industrial

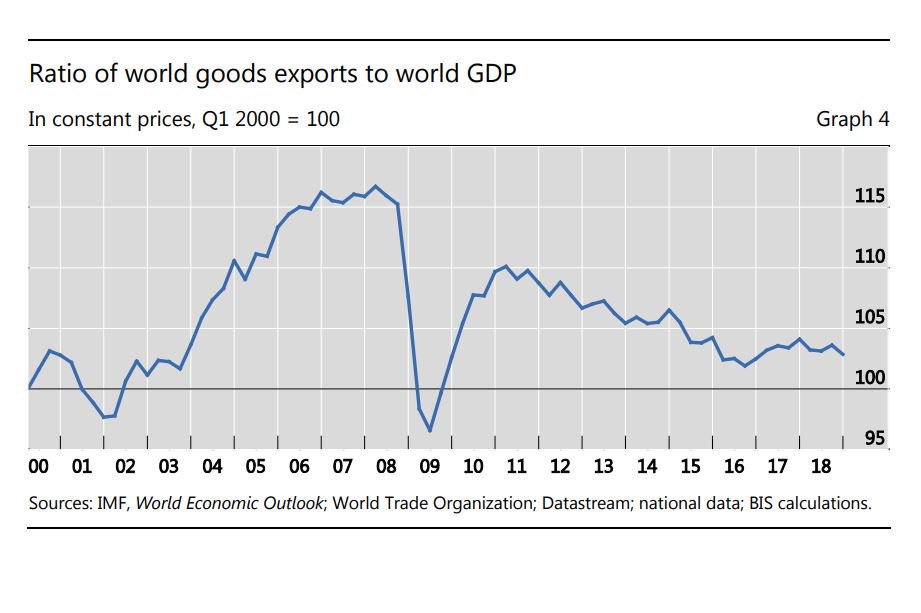

Comercio mundial. (Estaba clara la tendencia y la realidad de la "falsorecuperación").

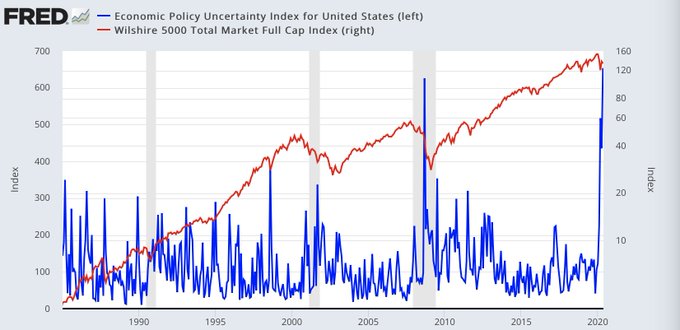

PolÃticas y estÃmulos monetarios vs mercado de valores USA. (Todo en orden).

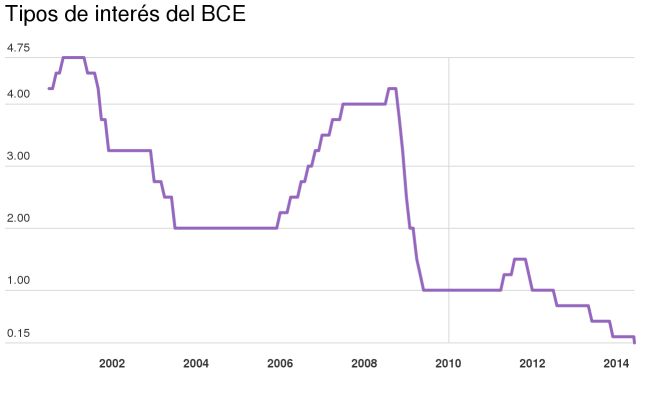

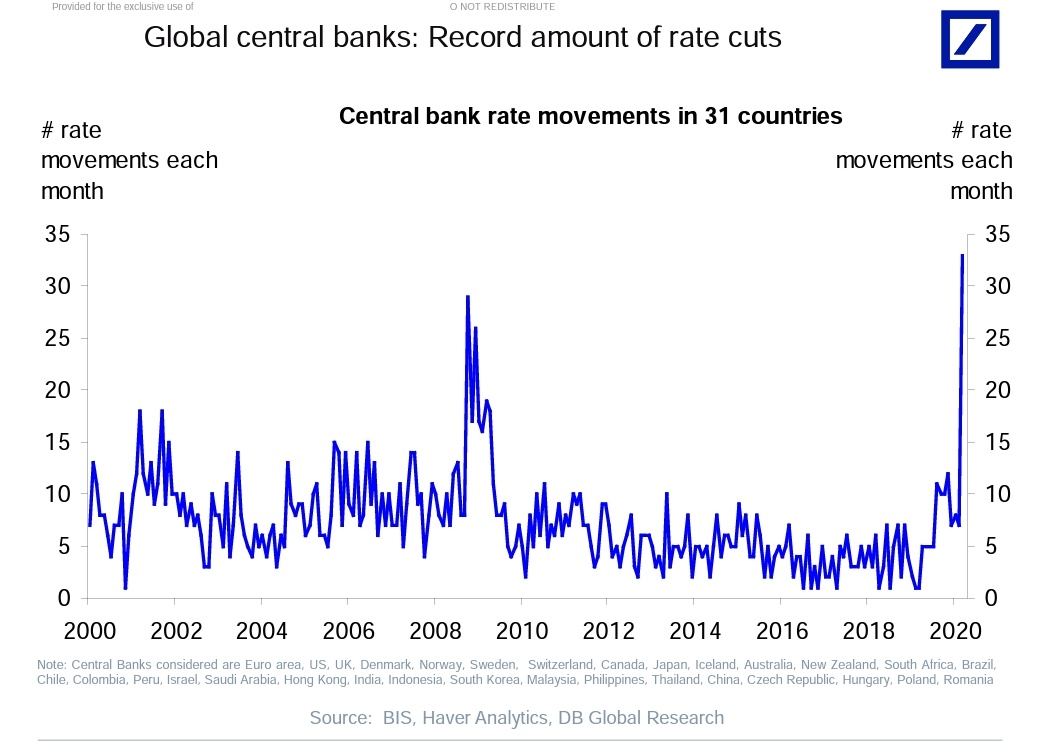

Recortes de tipos de interés por bancos centrales a nivel mundial. ("Esta vez es diferente" y vaya que si lo es).

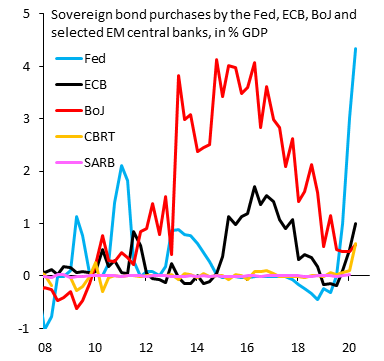

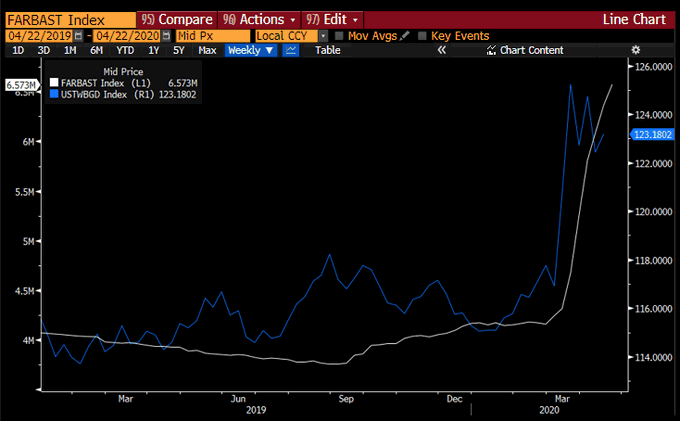

Compra de bonos global. (Les gustó el eresultado de Japón).

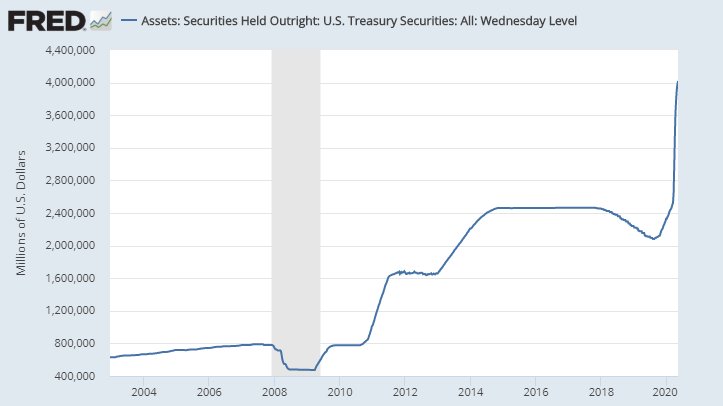

Balance de compras de la FED. (Sin duda que es diferente esta vez).

Balance de la FED.

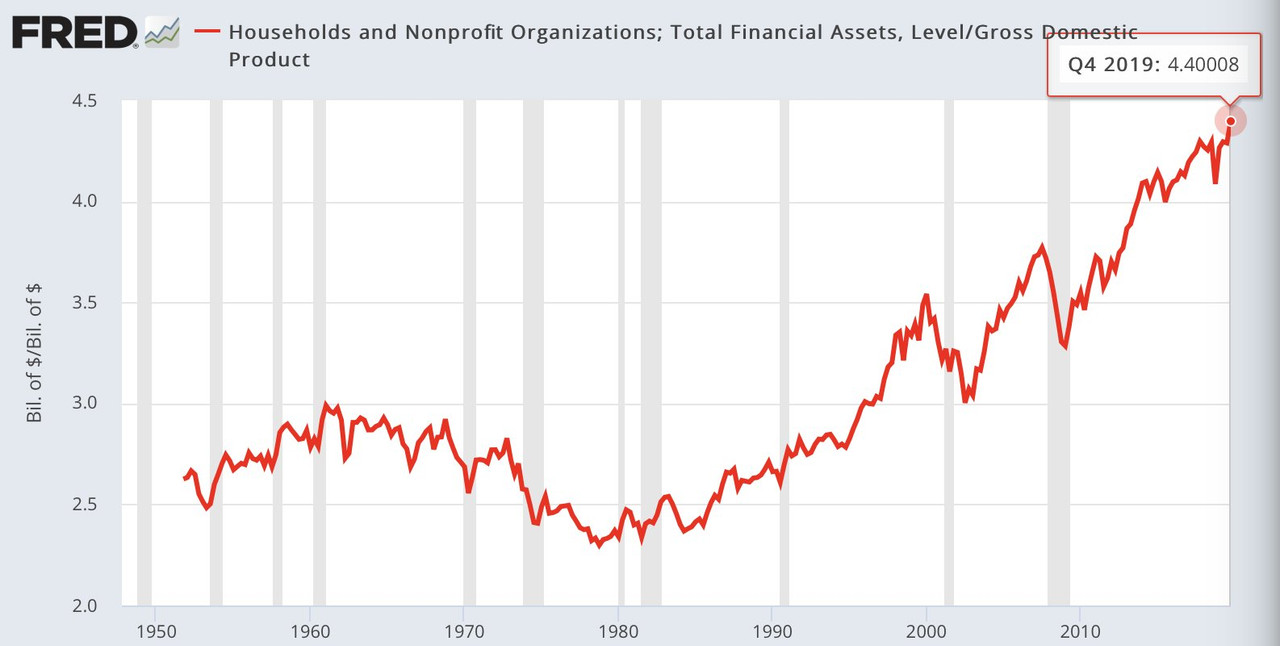

Total de activos financieros.

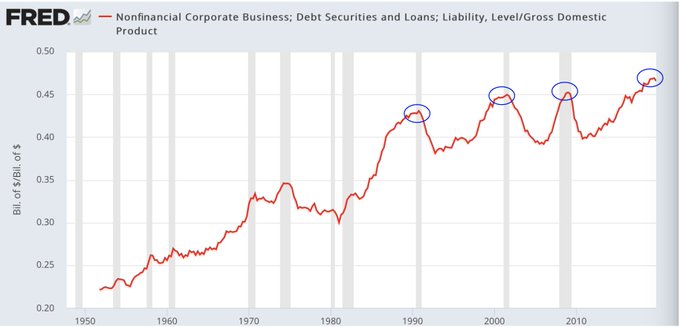

Deuda.

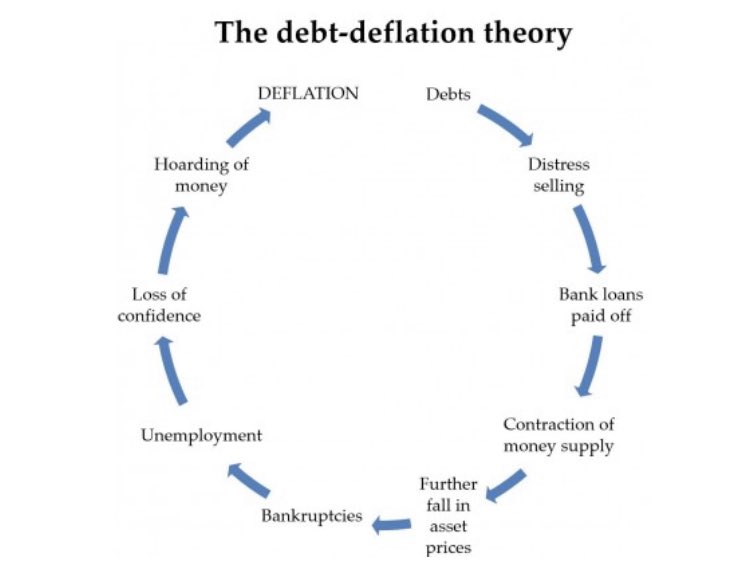

Espiral de deuda.

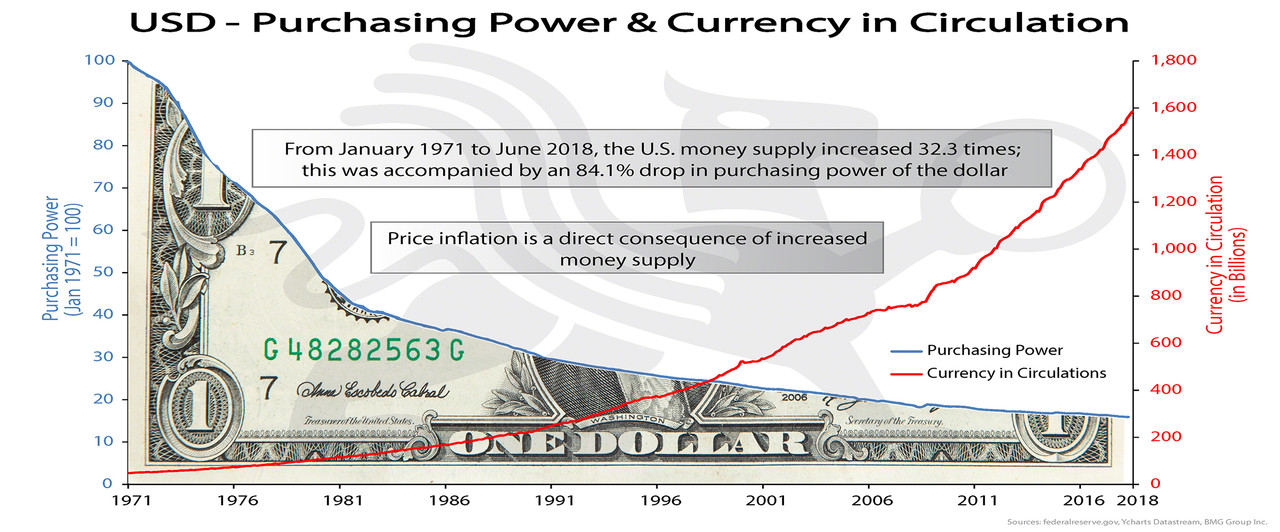

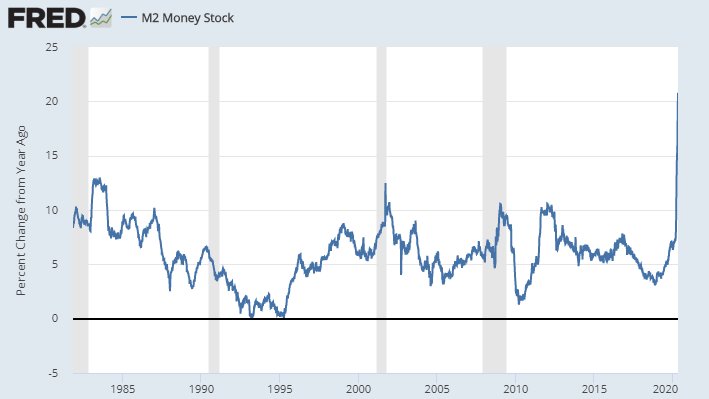

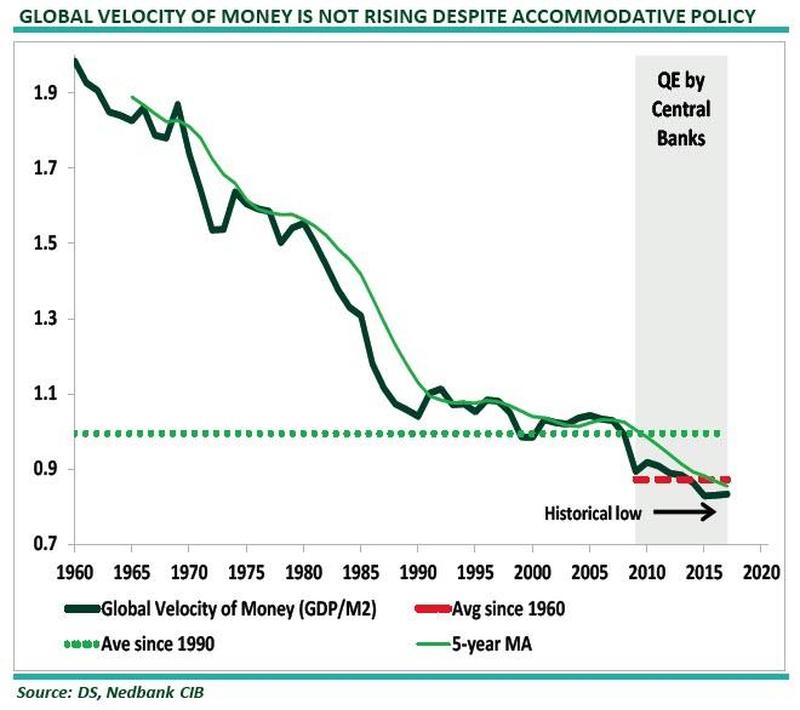

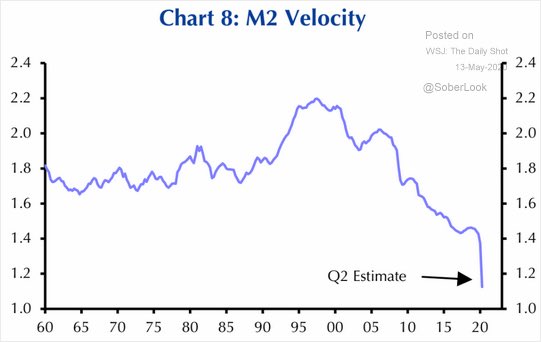

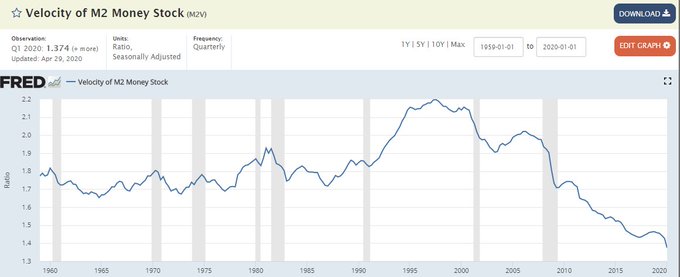

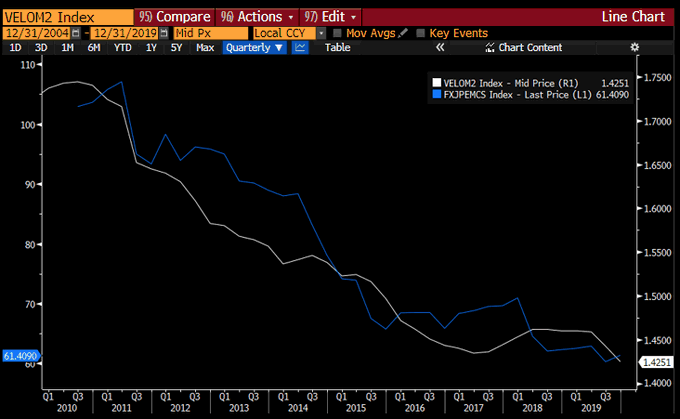

Dinero en circulación M2. Inundación masiva que de momento va a cubrir deuda en dólares y sostener activos burbujeados.

Eso sÃ, como suba la velocidad, digan hola a la hiperinflación. Habrá que seguirlo muy de cerca.

Velocidad y M2

Otro momento minsky en ciernes….

https://www.zerohedge.com/sites/default ... k=iXLLvbRb

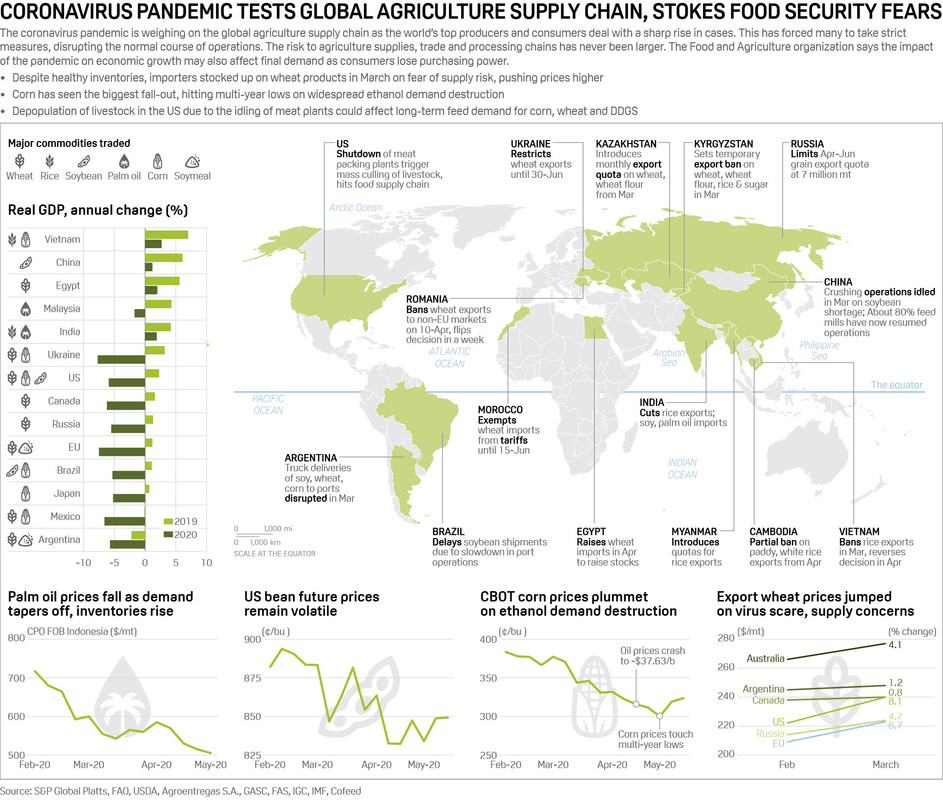

Problemas globales en las cadenas de suministro de alimentos, estas aún mas importantes que las industriales:

Cadenas de suministro agroalimentario.

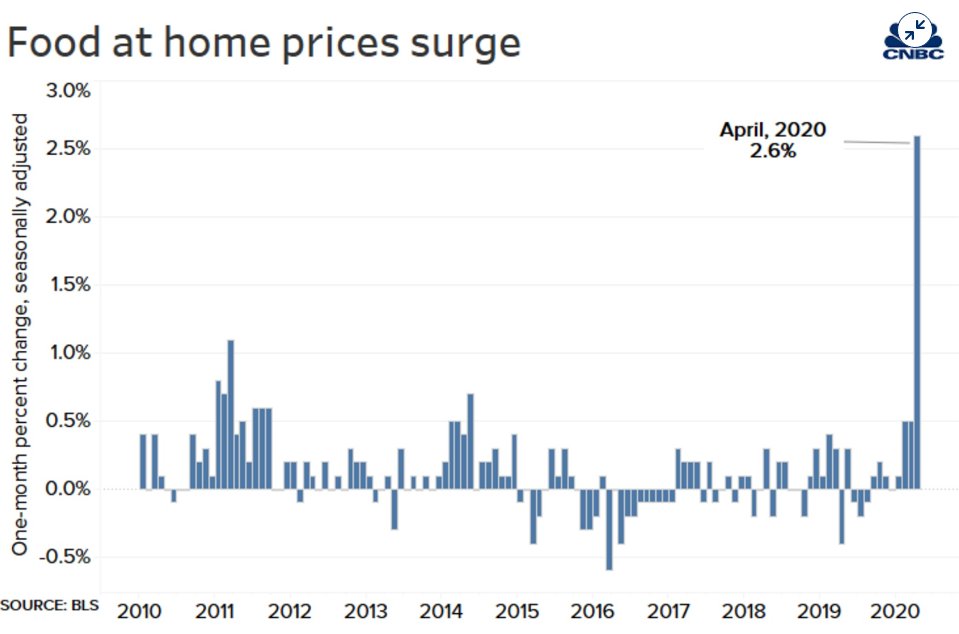

Inflación en la comida.

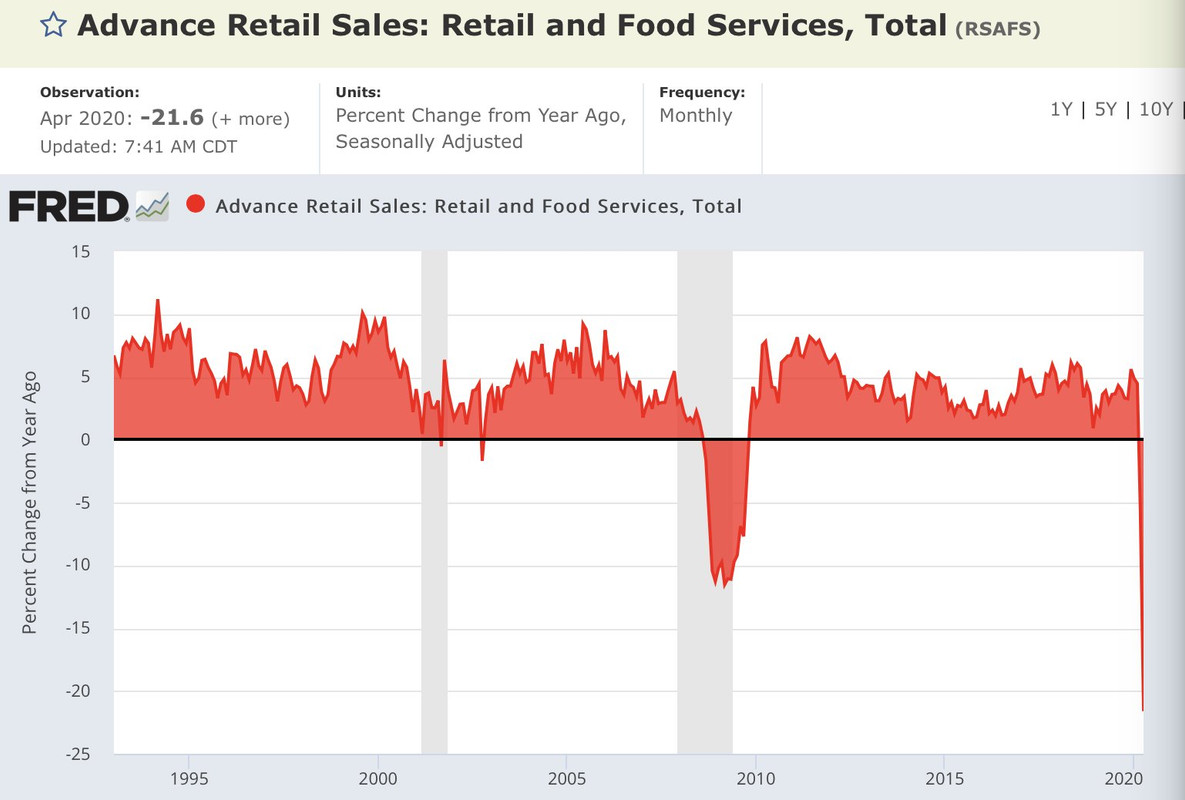

Comercio minorista y agroalimentario.

Situación de la bolsa en USA:

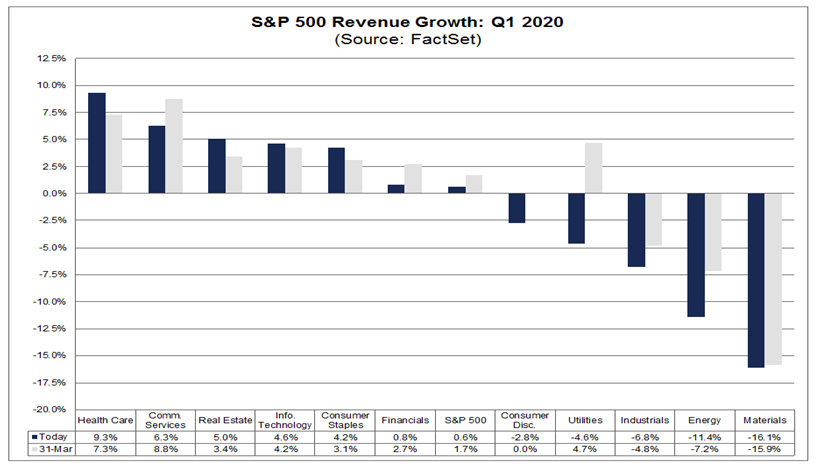

Ganancias empresas del SP500. (Veremos los 4000 pronto en el SP500).

Bolsa vs PIB. (Todo en orden 2.0).

Mientras tanto en España…

Turismo y su “recuperación†(Nos dejan fuera como destino turÃstico).

https://www.abc.es/economia/abci-aleman ... info/&ref=

“Recuperación “del sector automotriz en España.(RIP)

https://www.economiadigital.es/directiv ... 1_102.html

Los impuestos partiendo de que son obligatorios y no voluntarios, seguro que hay gente haciendo cola para pagar mas.(En este caso dicen que los ricos están deseando pagar un impuesto patriotico o solidario).

https://www.eleconomista.es/economia/no ... estos.html

https://www.eleconomista.es/economia/no ... illon.html

Se retrasa el pago de ERTES hasta el 10 de junio por falta de liquidez. (No hay un euro).

https://okdiario.com/espana/podemita-yo ... ez-5617410

Ya se empieza a hablar sin tapujos, de las consecuencias de la desintegración de la zona euro.

https://www.expansion.com/economia/2020 ... b45e6.html

Vuelve el hambre.

https://www.lavanguardia.com/vida/20200 ... ritas.html

Ana BotÃn advierte al Gobierno: "El estado de bienestar no se puede pagar indefinidamente con deuda" (Sorpresón).

https://www.vozpopuli.com/economia-y-fi ... 64455.html

Sareb alerta de un posible deterioro de sus activos inmobiliarios por el Covid (Y lo que les/nos queda porque el congelador de ladrillo llamado SAREB es de todos…)

https://www.expansion.com/empresas/banc ... b45be.html

España, sin alternativas a turismo, construcción, automoción y comercio (¿Y se dan cuenta ahora?)

https://www.eleconomista.es/nacional/no ... ercio.html

Asà afecta la subida fiscal que se prepara, impuesto a impuesto. (Otro sorpresón 2.0).

https://www.expansion.com/economia/2020 ... b45af.html

España extrema su dependencia del BCE: el pasivo de la economÃa roza el 50% del PIB

https://www.elconfidencial.com/mercados ... s_2595979/

El pulso de Alemania no frenará las compras del BCE, pero España sufrirá un incremento del interés de la deuda después

Cuando pase el coronavirus los mercados darán un baño de realidad al bono español y le recordarán que se debió haber reducido el endeudamiento cuando la economÃa no estaba en crisis y el BCE avisaba de la necesidad de reformas estructurales.

https://www.eleconomista.es/mercados-co ... spues.html

No hay un duro o euro 2.0.

https://www.expansion.com/economia/2020 ... b45ef.html

Hacienda obliga a los asesores fiscales a revelar secretos de sus clientes. (Camino al corralón).

https://www.expansion.com/economia/2020 ... b45b8.html

Asà es el hachazo fiscal que prepara el Gobierno. (Seguro que reactivan la economÃa asÃ).

https://www.expansion.com/economia/2020 ... b464f.html

Control de precios, otro clásico. (Seguro que esta vez funciona).

https://cadenaser.com/programa/2020/05/ ... 69765.html

El Gobierno tendrá que aplicar recortes con o sin rescate de la UE (Sorpresón 3.0).

https://www.libremercado.com/2020-05-15 ... 1583846676

El BCE alerta: la avalancha de crédito a las empresas no llegará hasta final de año (ni a Agosto seguramente).

https://www.lainformacion.com/credito-e ... witter.com

La Junta de Riesgo Sistémico advierte del riesgo de avalancha de bonos basura (Sorpresón 4.0)

https://cincodias.elpais.com/cincodias/ ... 86584.html

Esta noticia viene derivada del informe del BCE.

Hago el resumen del resumen:

Evaluaciones de stress, para ver la capacidad de solvencia ante salida de capital por parte de suscriptores debido a la bajada de liquidez o devaluación de activos. (Hola corralito).

Herramientas de gestión de la liquidez; posibilidad de ventas de grandes volúmenes de manos fuertes, con prioridad ante una venta en cascada. (Prepárense minoristas)

Las herramientas de gestión de la liquidez son los recargos anti dilución, cobrarán un extra por redimir el principal incrementado si bajan los activos. Además se contempla la opción de denegar la posibilidad de demorar la liquidación de la participación en el fondo en cuestión o cuestionar la idoneidad de hacerlo. (De nuevo allanando el camino para el corralito).

Otra perla es que bancos y aseguradoras deben suspender dividendos y recompras de acciones.

Las bajadas del precio de los activos han provocado ajustes de los margin calls, incrementándolos y pueden ser revisados al alza.

Todo esto viene de Europa… aquà los enlaces…

https://www.esrb.europa.eu/news/pr/date ... 27.en.html

https://www.esrb.europa.eu/pub/pdf/repo ... b93.en.pdf

https://www.esrb.europa.eu/home/coronav ... ets.en.pdf

Respecto a lo que comentaba en mis primeros posts sobre el dólar, Raoul Pal, lo ha descrito recientemente mejor que yo, para el que quiera ver el original, es un hilo para leer si o si y es corto. https://twitter.com/RaoulGMI/status/1254110879479746562

No obstante os hago un resumen:

El dólar serÃa el causante de todos los problemas macro actuales, la FED ha empezado a emitir masa monetaria, como si no hubiera un mañana y el balance de la FED ha crecido exponencialmente. El problema radica en el dólar como reserva monetaria, al no haber suficientes dólares para satisfacer las deudas emitidas en estos, asà la “deflación de la deuda†es el mayor problema al que nos enfrentamos. La expansión del balance de la FED está estrechamente ligada a la subida del dólar.

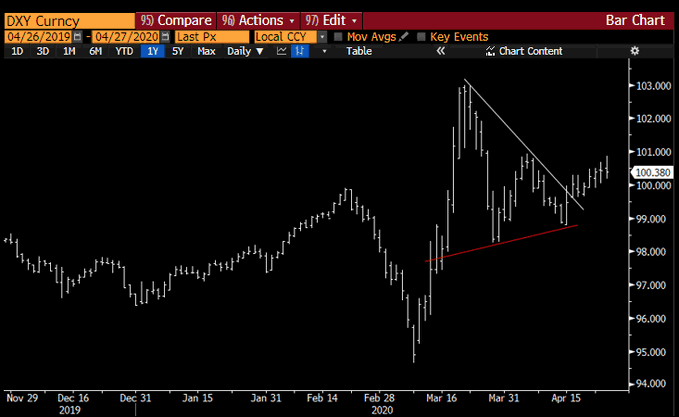

Dólar habrÃa roto una cuña al alza.

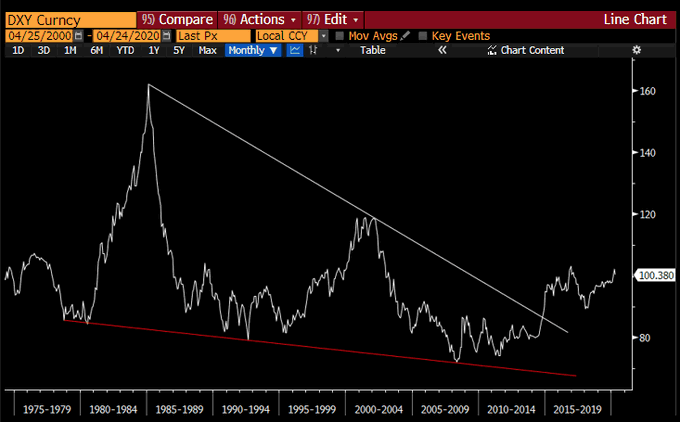

Y la rotura de los 103, supondrÃa romper el cuello de una gran figura de taza con asa.

Que supondrÃa la aceleración después de romper esta gran cuña a la baja que lleva décadas formándose.

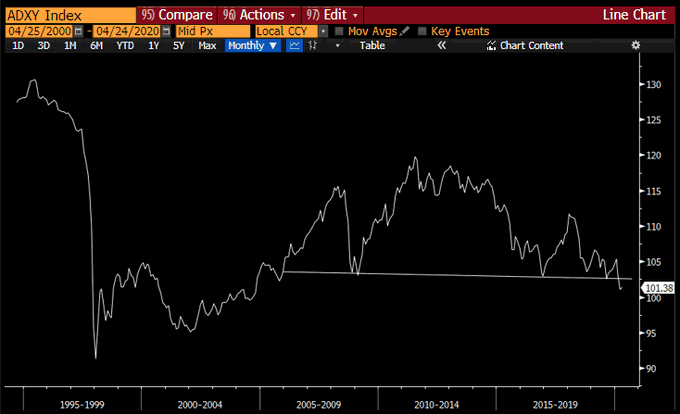

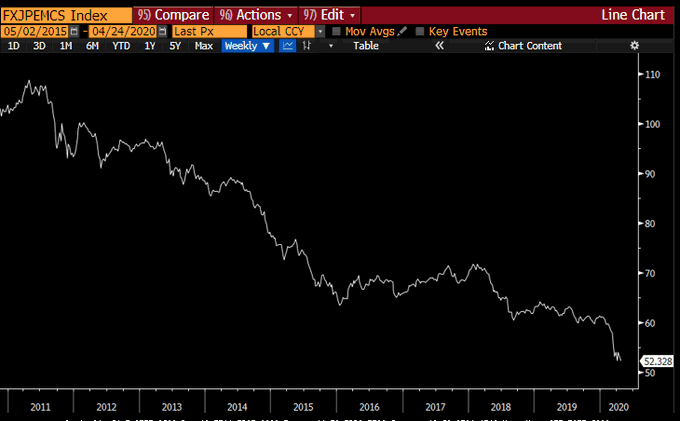

El comercio medido en dólares ya ha roto una figura de taza con asa.

Magnitud global de la figura desde 1960.

Contrasta con la figura de techo (HcH) de las monedas asiáticas.

Pero no sólo es Asia, el resto de monedas están en caÃda libre.

Esto nos trae de vuelta a la velocidad del dinero, que está también en caÃda libre, dejando fuera a los deudores mas débiles. Esto en si es la misma esencia de la “deflación de la deudaâ€.

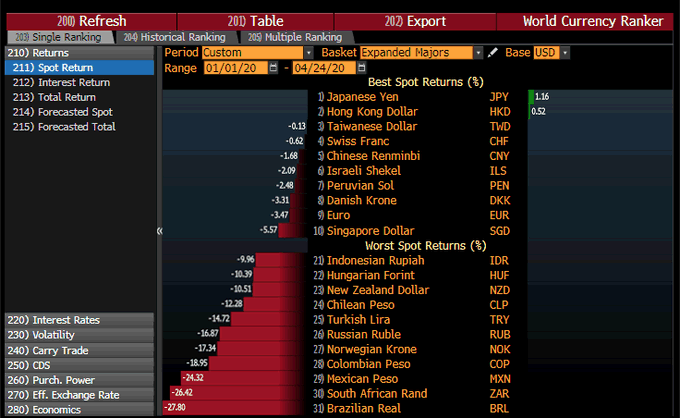

Este año ya era un baño de sangre en las monedas mundiales.

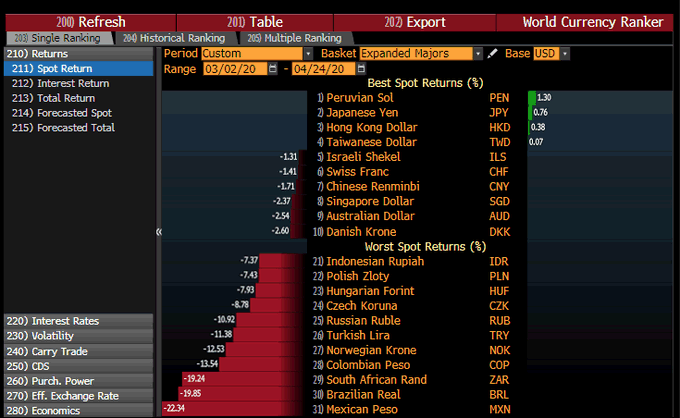

Después de que la FED haya iniciado su programa de emisión descontrolada, la situación no ha sido mucho mejor.

El problema mas grande que afronta el mundo actualmente es el dólar, estamos en un circulo vicioso destructivo, donde el bajo crecimiento impulsa el dólar a revalorizarse, lo cual disminuye el crecimiento aún mas y consigue que el dólar vuelva a revalorizarse, mientras todos los deudores juegan a las sillas musicales esperando poder tener acceso a dólares para pagar las deudas.

Las lÃneas Swap, los QE, las conferencias de la FED hablando de polÃtica monetaria laxa, no están consiguiendo ningún efecto en solucionar esto. Las lÃneas Swap, no pueden ayudar a los paÃses deudores que ya de por sÃ, no tienen reservas monetarias. Y las empresas que tienen 13 trillones de deuda, luchan por conseguir dólares para hacer frente a sus deudas. Sumado al hecho de los debilitados flujos monetarios, aranceles, precios de las materias primas en barrena, frenazo del crecimiento económico global y el déficit del presupuesto USA.

El sistema simplemente no puede hacer frente a esto, es una situación muy fea, en la que casi no hay ninguna opción para arreglarlo sin cambiar el sistema entero. Imprimir dinero no lo va a solucionar, es estructural.

Y este cambio de sistema, lo está recogiendo el oro por adelantado (Entre otros), todo intento de imprimir mas dinero, devalúa las monedas respecto al oro, el oro está subiendo debido a las probabilidades de la “deflación de la deudaâ€.

Mi opinión a futuro, es que la señal de que la “deflación de la deuda†ha empezado, será cuando los bonos entren en territorio negativo, y eso está a punto de pasar.

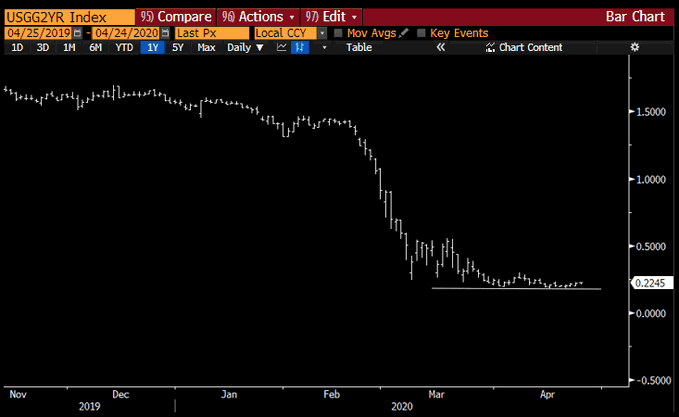

Rendimiento de los de 2 años.

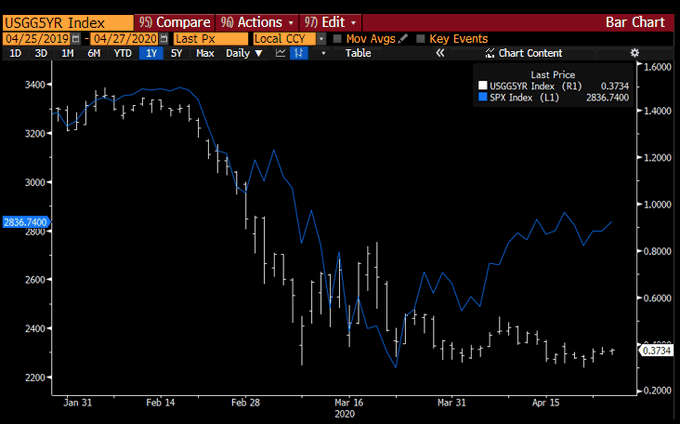

Rendimiento de los de 5 años.

Esto será la señal de vender todas las acciones y la fase de insolvencia habrá comenzado.

Para el que quiera saber que es la deflación de la deuda(Fundamental): https://en.wikipedia.org/wiki/Debt_deflation

Aquà dejo el post, por ahora, sé que no he tocado todos los temas que querÃa, pero creo que he dado suficiente información para que puedan hacerse un esquema general de en que fase estamos, consecuencias y posible futuro. Cada cual debe actuar en consecuencia de lo que crea, un servidor sólo compila información y se la ofrece desglosada. (No creo que vuelva a hacer un post de estas dimensiones, demasiado trabajo, supongo que lo entenderán).

Al lector que haya llegado hasta aquÃ, como siempre darle las gracias por semejante ejercicio de paciencia y estoicidad.

Como siempre, termino con la licencia literaria del apocalipsis.

Apocalipsis 5:1

Y vi en la mano derecha del que estaba sentado en el trono un libro escrito por dentro y por fuera, sellado con siete sellos.

PD: No es el fin del mundo, pero puede que se avecinen cambios conforme a como lo conocemos actualemente, nuestro principal objetivo deberÃa ser preservar el capital, anticiparnos y adaptarnos en la medida de lo posible, antes que los que no se interesan por estar por delante de los acontecimientos informandose. (Pero es opinión propia).

Saludos.