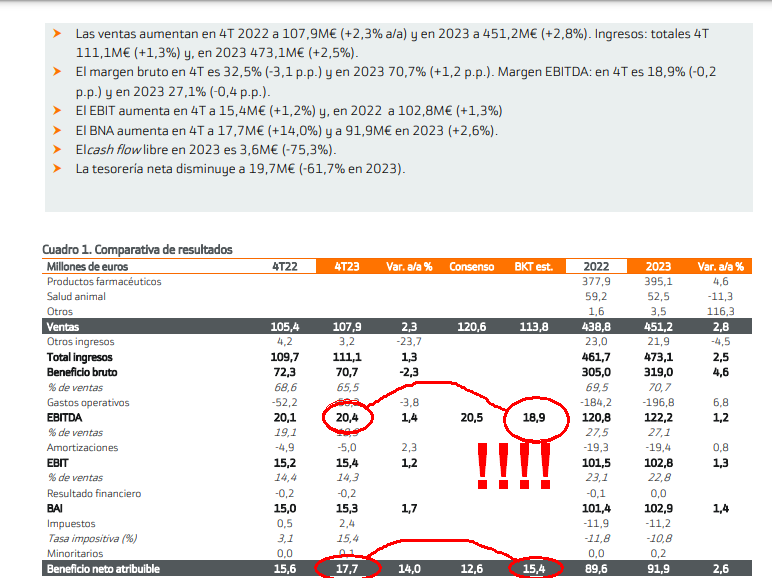

Creo que tambien hay un empeoramiento de márgenes y que el crecimiento es el menor de los ultimos 9 años.

Esto tambien debe mejorar con el tema de la nueva fabrica (aunque en un solo segmento entiendo)

Creo que tambien hay un empeoramiento de márgenes y que el crecimiento es el menor de los ultimos 9 años.

Sí, el crecimiento en beneficios se ha estancado algo, sobre todo si lo comparamos con los resultados del último lustro, que han venido incrementándose a doble dígito. Pero los márgenes -bruto y neto- llevan tres años estables. Este año empieza la bilastina en China, veremos...

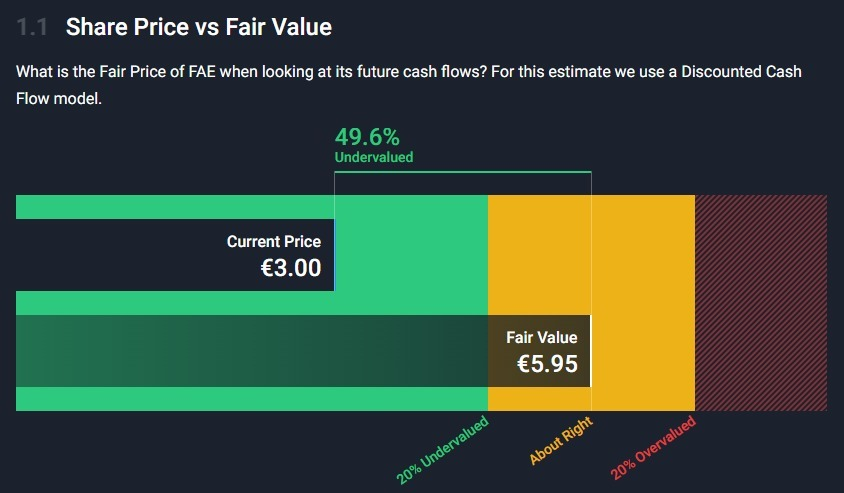

SimplyWall.st escribió:Below are the data sources, inputs and calculation used to determine the intrinsic value for Faes Farma.

BME:FAE Discounted Cash Flow Data Sources

Data Point Source Value

Valuation Model 2 Stage Free Cash Flow to Equity

Levered Free Cash Flow Up to 3 Analyst Estimates on Average (S&P Global) See below

Discount Rate (Cost of Equity) See below 7.0%

Perpetual Growth Rate 5-Year Average of ES Long-Term Govt Bond Rate 1.4%

An important part of a discounted cash flow is the discount rate, below we explain how it has been calculated.

Calculation of Discount Rate/ Cost of Equity for BME:FAE

Data Point Calculation/ Source Result

Risk-Free Rate 5-Year Average of ES Long-Term Govt Bond Rate 1.4%

Equity Risk Premium S&P Global 6.9%

Pharmaceuticals Unlevered Beta Simply Wall St/ S&P Global 0.42

Re-levered Beta = 0.33 + [(0.66 * Unlevered beta) * (1 + (1 - tax rate) (Debt/Market Equity))]

= 0.33 + [(0.66 * 0.423) * (1 + (1 - 25.0%) (1.61%))] 0.617

Levered Beta Levered Beta limited to 0.8 to 2.0

(practical range for a stable firm) 0.8

Discount Rate/ Cost of Equity = Cost of Equity = Risk Free Rate + (Levered Beta * Equity Risk Premium)

= 1.44% + (0.800 * 6.94%) 6.99%

Discounted Cash Flow Calculation for BME:FAE using 2 Stage Free Cash Flow to Equity

The calculations below outline how an intrinsic value for Faes Farma is arrived at by discounting future cash flows to their present value using the 2 stage method. We use analyst's estimates of cash flows going forward 10 years for the 1st stage, the 2nd stage assumes the company grows at a stable rate into perpetuity.

BME:FAE DCF 1st Stage: Next 10 years cash flow forecast

Levered FCF (EUR, Millions) Source Present Value

Discounted (@ 6.99%)

2024 57,7 Analyst x3 53,93

2025 80,83 Analyst x3 70,61

2026 91,9 Analyst x3 75,03

2027 99,88 Est @ 8.69% 76,22

2028 106,39 Est @ 6.51% 75,88

2029 111,7 Est @ 4.99% 74,47

2030 116,09 Est @ 3.93% 72,33

2031 119,78 Est @ 3.18% 69,76

2032 122,96 Est @ 2.66% 66,93

2033 125,78 Est @ 2.29% 63,99

Present value of next 10 years cash flows €699,16

BME:FAE DCF 2nd Stage: Terminal Value

Calculation Result

Terminal Value FCF2033 × (1 + g) ÷ (Discount Rate – g)

= €125,784 x (1 + 1.44%) ÷ (6.99% - 1.44% ) €2298,18

Present Value of Terminal Value = Terminal Value ÷ (1 + r)10

€2298 ÷ (1 + 6.99%)10 €1169,15

BME:FAE Total Equity Value

Calculation Result

Total Equity Value = Present value of next 10 years cash flows + Terminal Value

= €699 + €1169 €1868,31

Equity Value per Share

(EUR) = Total value / Shares Outstanding

= €1868 / 314 €5,95

BME:FAE Discount to Share Price

Calculation Result

Value per share (EUR) From above. €5.95

Current discount Discount to share price of €3

= (€5.95 - €3) / €5.95 49.6%

Bueno, la valoración no es mía, ahí está la página web que la publica. Como en todas las valoraciones, el factor de incertidumbre es algo a tener en cuenta -esta se basa en el descuento de flujos de caja a 10 años, ahí es nada-. Pero ni el bono alemán se libra de incertidumbre, o sea que hasta ahí bien.

Discrepo. Creo que FAES si no estuviera comprando empresas cada dos por no crecería en ventas ni en beneficio, más allá de la inflación. El crecimiento orgánico de la compañía es muy bajo. Y eso que la mitad de los empleados de la compañía son comerciales.jaime ester escribió: ↑07 Mar 2024 17:00Sigue creciendo año tras año en ingresos y beneficio. Sólida posición de caja a pesar de las recientes inversiones, y sigue creciendo en el mercado internacional.

Tengo mucha curiosidad por saber en qué porcentaje crecerán las ventas. En cualquier caso, no debemos asumir que los nuevos productos van a tener el mismo margen de beneficio que los que se venden actualmente. De hecho, tengo bastante certeza de que son productos con un margen inferior.jaime ester escribió: ↑07 Mar 2024 17:00las perspectivas para este 2024, para 2025 y posteriores ejercicios muy posiblemente van a duplicar los ingresos, y por supuesto se verán muy incrementados los beneficios.

Insisto que estaría muy de acuerdo si no fuera porque la dirección tiene un porcentaje muy bajo de la compañía, y siempre pueden haber sorpresas. Voy a plantearlo de una manera distinta: al precio actual, la posible pérdida debería ser bastante reducida.jaime ester escribió: ↑07 Mar 2024 17:00Al nivel actual de cotización en 3 euros, la verdad que veo un riesgo mínimo.

rglar bien sabrás que nadie regala el dinero, y no hay inversión fácil. Lo digo porque si tan evidente fuera que está infravalorada, no cotizaría tanto tiempo a estos precios. Ni con tanto volumen. Mirando la cotización, donde más intercambio de acciones hay es por el nivel de los 3,20€.rglar escribió: ↑07 Mar 2024 18:19siendo que existen otros rendimientos implícitos que deberían (por buena lógica) recogerse por revalorización del precio de la acción. La capacidad productiva se va a ver multiplicada con la puesta en funcionamiento de la nueva planta de Derio, y en breve espacio de tiempo se verán los números que realmente rinde la inversión ejecutada con medios propios durante los últimos 3 años.

Como ya he dicho, supongo que este es el punto donde más discrepo. Para mojarme un poco, y dejando claro que nunca fui el optimista de la clase, yo veo para el cierre de 2026 (+/-10%) ventas por valor de 700M, beneficio neto de unos 120M, y dividendo de alrededor de 65M.

Lo que mas curioso me parece de ese informe de Bankinter es que en su valoracion por Flujos de Caja, para ese valor del equity de 980 han hecho un DFC considerando un crecimiento perpetuo del 0% (incomprensible).rglar escribió: ↑08 Mar 2024 13:28Ya sabíamos que Bankinter había rebajado el P.O. de FAES, pero lo que no parece serio ni comprensible es que rebajen el precio objetivo cuando tanto EBITDA como Beneficio Neto del 4T2023 han superado las expectativas que ellos mismos habían calculado.

Un poquito de por favor.

https://broker.bankinter.com/www/es-es/ ... ar2024.pdf